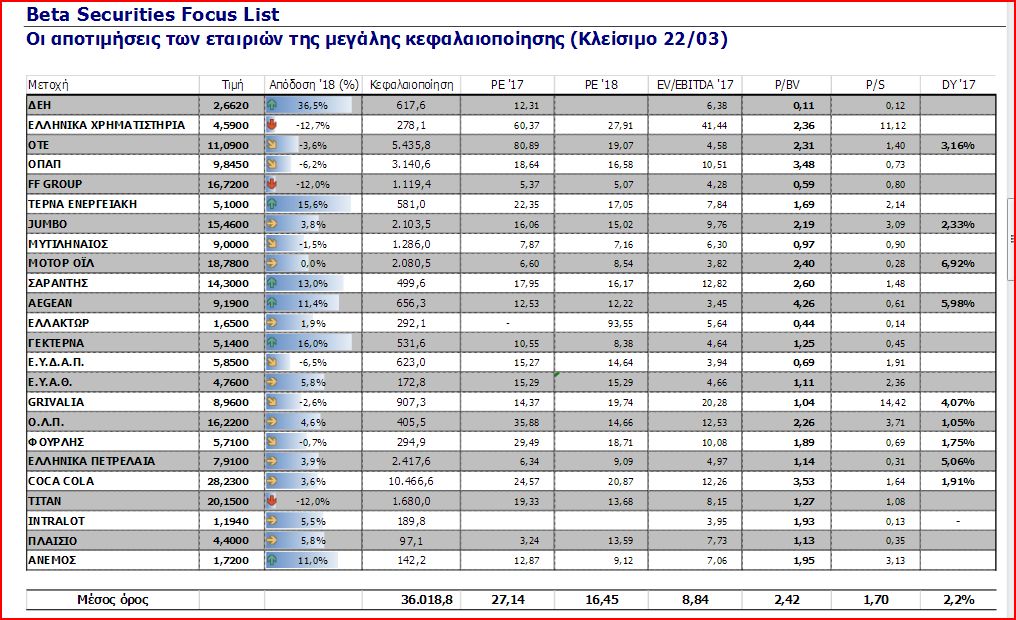

Τα αναλυτικά στοιχεία για τις αξιολογήσεις των μετοχών

Η πτώση του χρηματιστηρίου έχει δύο όψεις.

Η μια αποτιμά την άυξηση του ρίσκου εξαιτίας των γεωπολιτικών κινδύνων και της επιθετικότητας Ερντογάν.

Επίσης η επιδείνωση του κλίματος στις διεθνείς αγορές έπαιξε τον ρόλο της.

Από την άλλη πλευρά οι μεγάλοι βιομηχανικοί και ενεργειακοί όμιλοι έχουν αρχίσει να υποχωρούν απο πλευράς κεφαλαιοποίησης παρά το γεγονός ότι τα νούμερα που βγάζουν σαν αποτελέσματα είναι σε πολύ καλά επίπεδα.

Ενδεικτική την εβδομάδα που πέρασε η υποχώρηση της κεφαλαιοποίησης του Ομίλου Μυτιληναίου που έχει χάσει 10% από τα υψηλά του.

Σε αυτό συνετέλεσε και η επαναφορά νομικού θέματος που έχει κριθεί κατά το παρελθόν με μηδενικές επιπτώσεις για τον όμιλο και το οποίο δεν αναμένεται να διαφοροποιηθεί και στην τρέχουσα φάση.

Παράλληλα οι ξένοι επενδυτές, όπως οι Fidelity, Norges κ.α. οι οποίοι και έχουν αυξήσει τις θέσεις λόγω συμμετοχής της εισηγμένης στον FTSE- All World δεν αλλάζουν την στάση τους διαβλέποντας στις ισχυρές προοπτικές του Ομίλου.

Έτσι η χρηματιστηριακή διακύμανση θέτει την μετοχή στο επίκεντρο του smart money, το οποίο είτε πώλησε μετοχές στα ψηλά είτε έχασε την αρχική ανοδική κίνηση.

Από τον πίνακα της BETA με βάση τα κλεισίματα της 22/3/2018 ο όμιλος Μυτιληναίου διαπραγματεύεται με P/E 7 για τα κέρδη του 2018 και 7,8 για τα κέρδη του 2017, η κεφαλαιοποίηση υπολείπεται του book value και είναι σε αρνητικό επίπεδο σε σχέση με την αρχή του έτους.

Παράλληλα η μετοχή της Motor Oil μετά τις ανοδικές αναθεωρήσεις για τα περιθώρια κέρδους των διυλιστηρίων επανέρχεται στο επίκεντρο καθώς το 2019 και το 2020 η κερδοφορία θα παραμείνει υψηλά με προοπτική σημαντική επιστροφής κεφαλαίου λόγω του επικείμενου μηδενισμού του καθαρού δανεισμού.

Η εποχή των ΕΛΠΕ ενόψει των σεναρίων πώλησης του 51% αλλά και της πώλησης του ΔΕΣΦΑ, που θα σημάνει εισροές για τον όμιλο, διαθέτουν επίσης το σενάριο της κεφαλαιοποίησης των 3 δισ ευρώ - όπως αναφέρει η HSBC - δηλαδή του στόχου των 10 ευρώ.

Παράλληλα η σημαντική υποχώρηση της μετοχής της ΔΕΗ, η οποία τεχνικά υποστηρίζεται στα 2,50 μπορεί να δώσει δυνατότητα για ρημπάουντ από την στιγμή που θα κατατεθεί το νομοσχέδιο για την πώληση των λιγνιτικών.

Ο ΑΔΜΗΕ με σημαντικές επενδύσεις θα παραμείνει στο επίκεντρο καθώς τα ρίσκα του είναι μηδενικά και τα έσοδά του εξασφαλισμένα.

Ο Όμιλος ΓΕΚ Τέρνα και Τέρνα Ενεργειακή ευννοείται από την έκδοση του ομολογιακού, ενώ εμφανίζει μεγάλη σταθερότητα από πλευράς χρηματιστηριακής συμπεριφοράς.

Η κεφαλαιοποίηση του Ανέμου επίσης παραμένει ιδιαίτερα ενδιαφέρουσα καθώς η τεχνογνωσία και η προοπτική του διαθέτουν αντίστοιχα σημαντικά περιθώρια ανόδου με δεδομένο ότι η Τέρνα Ενεργειακή ξεπέρασε τα 500 εκατ ευρώ.

Ο όμιλος Βιοχάλκο μετά τα καλά αποτελέσματα του 2017 και τη σημαντική κερδοφορία των 302 εκατ. ευρώ σε επίπεδο EBITDA, δείχνει μια χρηματιστηριακή συμπεριφορά με σημαντικές αντιστάσεις στην πτώση.

Κατά συνέπεια, αποτελεί επενδυτική ευκαιρία, αναλόγως της διακύμανσης της αγοράς.

Παράλληλα, καλύτερη αναμένεται η χρονιά για τη Cenergy που έχει ανεκτέλεστο 480 εκατ. ευρώ ενω η ΕΛΒΑΛΧαλκορ αποτελεί την κινητήρια δύναμη του Ομίλου.

Το σενάριο πώλησης της εταιρίας στα τρέχοντα επίπεδα που στρατηγικά είναι λάθος χάνει έδαφος.

Δείτε τις μετοχές στον γενικό κατάλογο της BETA AXEΠΕΥ.

Περαιτέρω υποχώρηση των τιμών θα δώσει σημαντικές ευκαιρίες τοποθετήσεων, αν η αγορά όμως ανακάμψει θα είναι και πάλι οι πρωταγωνίστριες.

www.worldenergynews.gr

Η μια αποτιμά την άυξηση του ρίσκου εξαιτίας των γεωπολιτικών κινδύνων και της επιθετικότητας Ερντογάν.

Επίσης η επιδείνωση του κλίματος στις διεθνείς αγορές έπαιξε τον ρόλο της.

Από την άλλη πλευρά οι μεγάλοι βιομηχανικοί και ενεργειακοί όμιλοι έχουν αρχίσει να υποχωρούν απο πλευράς κεφαλαιοποίησης παρά το γεγονός ότι τα νούμερα που βγάζουν σαν αποτελέσματα είναι σε πολύ καλά επίπεδα.

Ενδεικτική την εβδομάδα που πέρασε η υποχώρηση της κεφαλαιοποίησης του Ομίλου Μυτιληναίου που έχει χάσει 10% από τα υψηλά του.

Σε αυτό συνετέλεσε και η επαναφορά νομικού θέματος που έχει κριθεί κατά το παρελθόν με μηδενικές επιπτώσεις για τον όμιλο και το οποίο δεν αναμένεται να διαφοροποιηθεί και στην τρέχουσα φάση.

Παράλληλα οι ξένοι επενδυτές, όπως οι Fidelity, Norges κ.α. οι οποίοι και έχουν αυξήσει τις θέσεις λόγω συμμετοχής της εισηγμένης στον FTSE- All World δεν αλλάζουν την στάση τους διαβλέποντας στις ισχυρές προοπτικές του Ομίλου.

Έτσι η χρηματιστηριακή διακύμανση θέτει την μετοχή στο επίκεντρο του smart money, το οποίο είτε πώλησε μετοχές στα ψηλά είτε έχασε την αρχική ανοδική κίνηση.

Από τον πίνακα της BETA με βάση τα κλεισίματα της 22/3/2018 ο όμιλος Μυτιληναίου διαπραγματεύεται με P/E 7 για τα κέρδη του 2018 και 7,8 για τα κέρδη του 2017, η κεφαλαιοποίηση υπολείπεται του book value και είναι σε αρνητικό επίπεδο σε σχέση με την αρχή του έτους.

Παράλληλα η μετοχή της Motor Oil μετά τις ανοδικές αναθεωρήσεις για τα περιθώρια κέρδους των διυλιστηρίων επανέρχεται στο επίκεντρο καθώς το 2019 και το 2020 η κερδοφορία θα παραμείνει υψηλά με προοπτική σημαντική επιστροφής κεφαλαίου λόγω του επικείμενου μηδενισμού του καθαρού δανεισμού.

Η εποχή των ΕΛΠΕ ενόψει των σεναρίων πώλησης του 51% αλλά και της πώλησης του ΔΕΣΦΑ, που θα σημάνει εισροές για τον όμιλο, διαθέτουν επίσης το σενάριο της κεφαλαιοποίησης των 3 δισ ευρώ - όπως αναφέρει η HSBC - δηλαδή του στόχου των 10 ευρώ.

Παράλληλα η σημαντική υποχώρηση της μετοχής της ΔΕΗ, η οποία τεχνικά υποστηρίζεται στα 2,50 μπορεί να δώσει δυνατότητα για ρημπάουντ από την στιγμή που θα κατατεθεί το νομοσχέδιο για την πώληση των λιγνιτικών.

Ο ΑΔΜΗΕ με σημαντικές επενδύσεις θα παραμείνει στο επίκεντρο καθώς τα ρίσκα του είναι μηδενικά και τα έσοδά του εξασφαλισμένα.

Ο Όμιλος ΓΕΚ Τέρνα και Τέρνα Ενεργειακή ευννοείται από την έκδοση του ομολογιακού, ενώ εμφανίζει μεγάλη σταθερότητα από πλευράς χρηματιστηριακής συμπεριφοράς.

Η κεφαλαιοποίηση του Ανέμου επίσης παραμένει ιδιαίτερα ενδιαφέρουσα καθώς η τεχνογνωσία και η προοπτική του διαθέτουν αντίστοιχα σημαντικά περιθώρια ανόδου με δεδομένο ότι η Τέρνα Ενεργειακή ξεπέρασε τα 500 εκατ ευρώ.

Ο όμιλος Βιοχάλκο μετά τα καλά αποτελέσματα του 2017 και τη σημαντική κερδοφορία των 302 εκατ. ευρώ σε επίπεδο EBITDA, δείχνει μια χρηματιστηριακή συμπεριφορά με σημαντικές αντιστάσεις στην πτώση.

Κατά συνέπεια, αποτελεί επενδυτική ευκαιρία, αναλόγως της διακύμανσης της αγοράς.

Παράλληλα, καλύτερη αναμένεται η χρονιά για τη Cenergy που έχει ανεκτέλεστο 480 εκατ. ευρώ ενω η ΕΛΒΑΛΧαλκορ αποτελεί την κινητήρια δύναμη του Ομίλου.

Το σενάριο πώλησης της εταιρίας στα τρέχοντα επίπεδα που στρατηγικά είναι λάθος χάνει έδαφος.

Δείτε τις μετοχές στον γενικό κατάλογο της BETA AXEΠΕΥ.

Περαιτέρω υποχώρηση των τιμών θα δώσει σημαντικές ευκαιρίες τοποθετήσεων, αν η αγορά όμως ανακάμψει θα είναι και πάλι οι πρωταγωνίστριες.

www.worldenergynews.gr