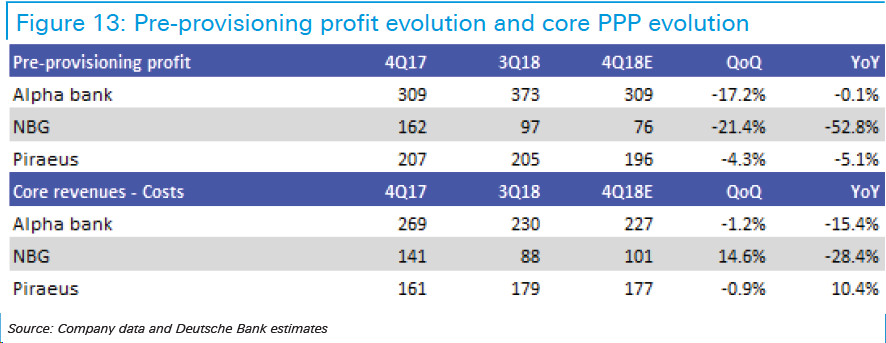

Τα προ προβλέψεων κέρδη θα μειωθούν διαδοχικά ενώ στη σύγκριση του έτους θα πρέπει να μην είναι σαφής η εικόνα λόγω της υιοθέτησης του νέου λογιστικού προτύπου ΔΠΧΑ 9

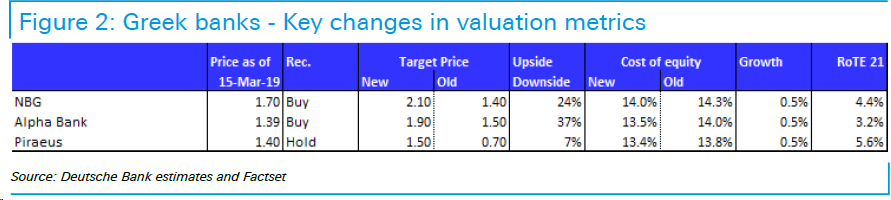

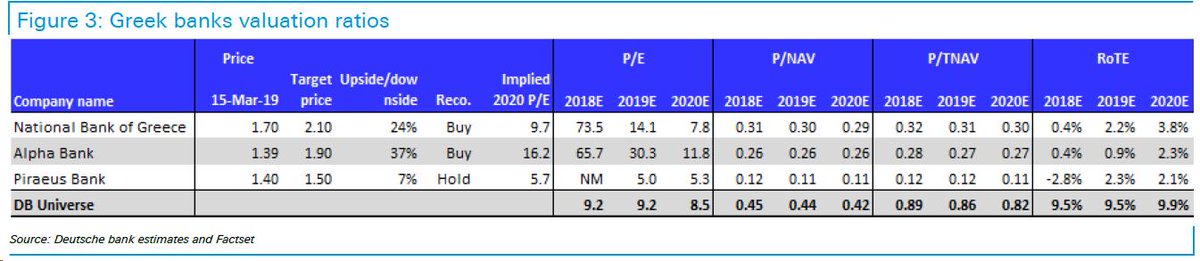

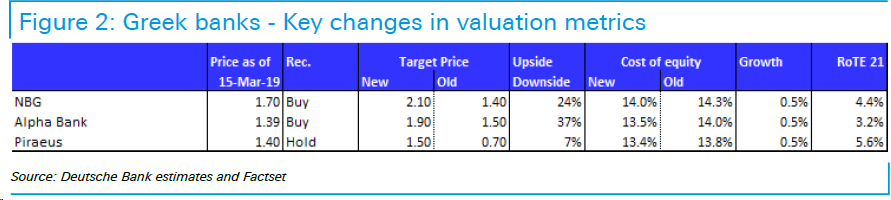

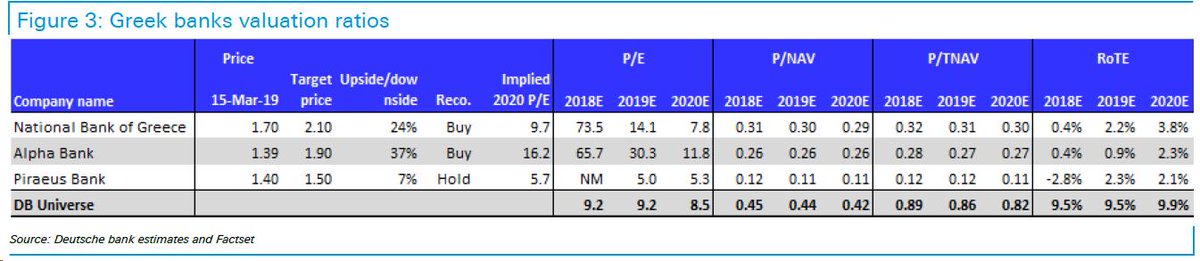

Σημαντική αύξηση των τιμών στόχων των ελληνικών τραπεζών προχώρησε η Deutche Bank, η οποία διατήρησε τη σύσταση buy (αγορά) σε Εθνική και Alpha Bank και hold (διακράτηση) σε Πειραιώς.

Ειδικότερα, η τιμή στόχος για την Alpha Bank αυξήθηκε κατά 26% στα 1,90 ευρώ, από 1,50 ευρώ προηγουμένως, για την Πειραιώς η αύξηση είναι τα ξέως του 114%, στα 1,50 ευρώ από 0,70 ευρώ, ενώ για την Εθνική η αύξηση είναι 50% στα 2,10 ευρώ, από 1,40 ευρώ προηγουμένως.

Όπως αναφέρει, δεδομένης της έντονης αστάθειας στην απόδοση των ελληνικών τραπεζών κατά το τελευταίο τρίμηνο, οι τιμές-στόχοι για τις ελληνικές τράπεζες βασίζονται στη μεθοδολογία DDM, που εφαρμόζεται στις εκτιμήσεις για τα κέρδη του 2021.

Οι κίνδυνοι περιλαμβάνουν αλλά δεν περιορίζονται στο μακροοικονομικό περιβάλλον, τις βασικές αγορές, το κανονιστικό περιβάλλον και τις προσπάθειες μείωσης NPE / NPL.

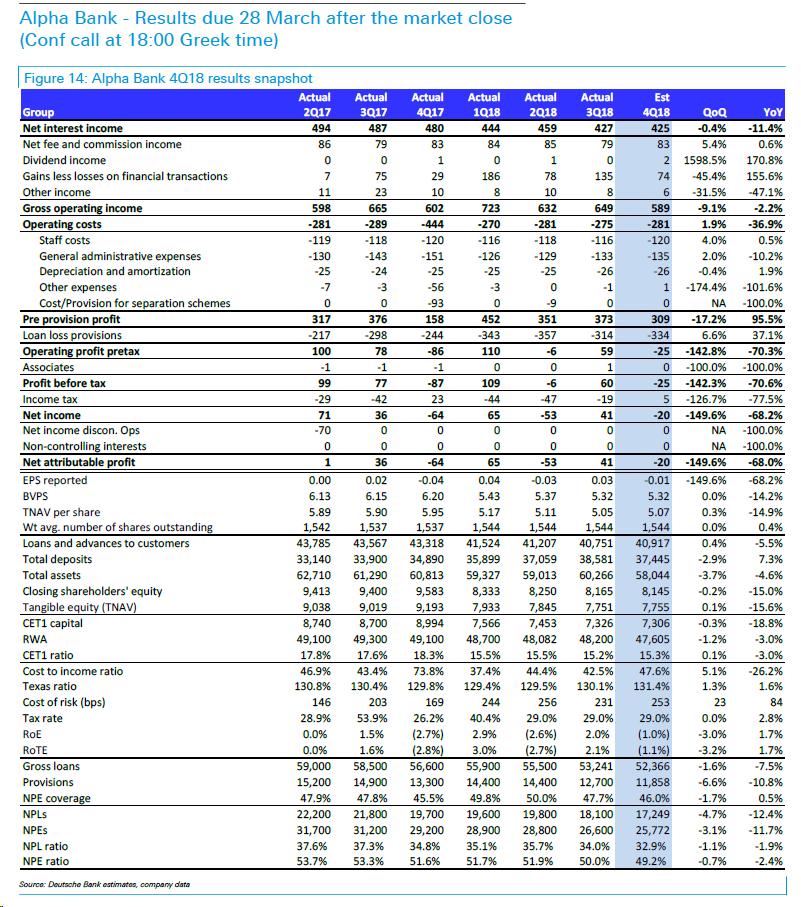

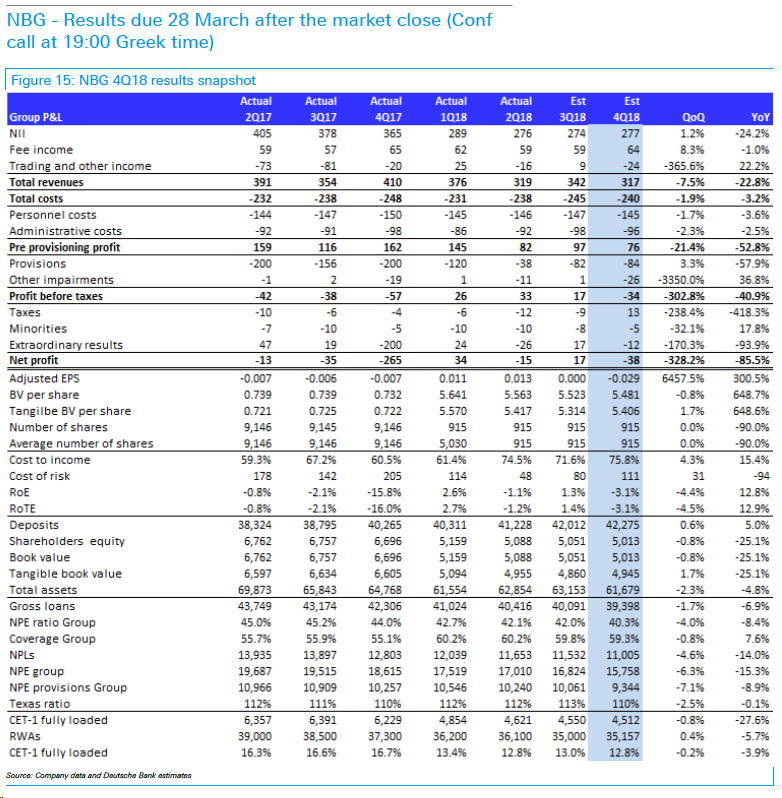

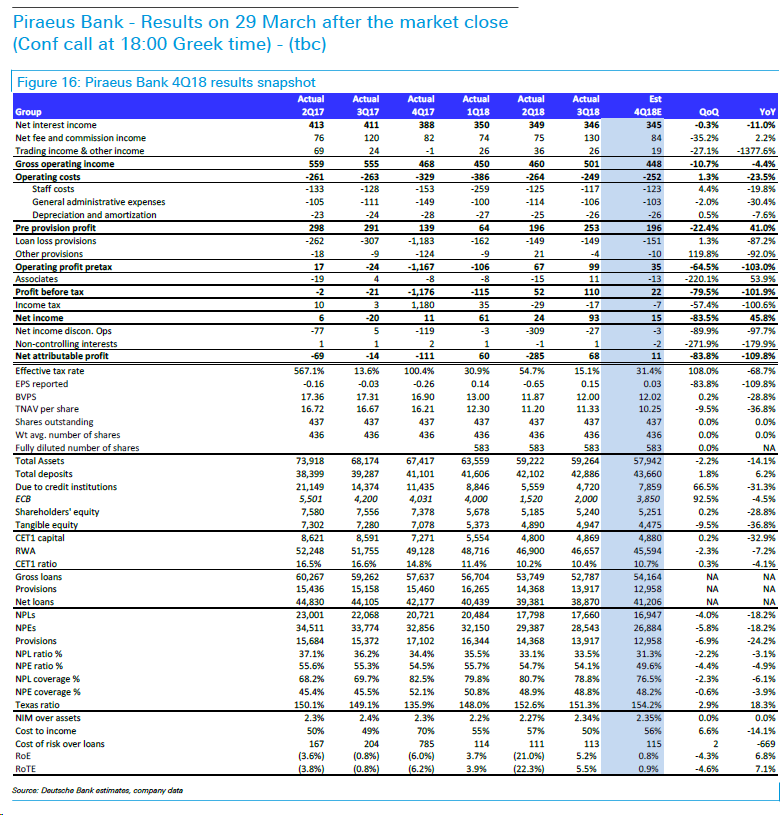

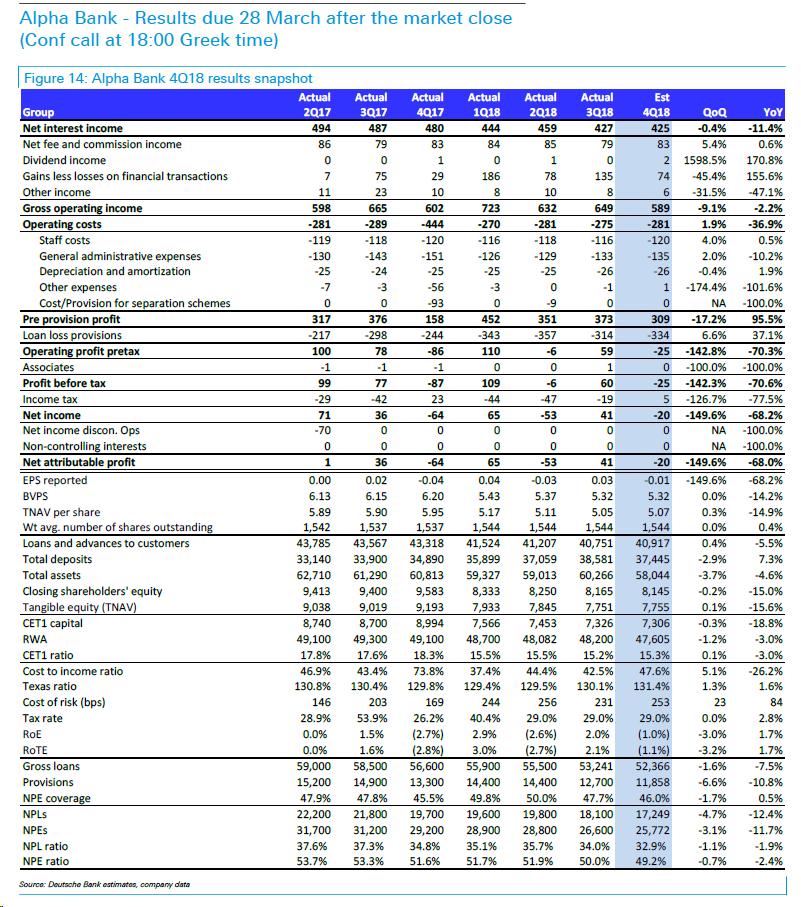

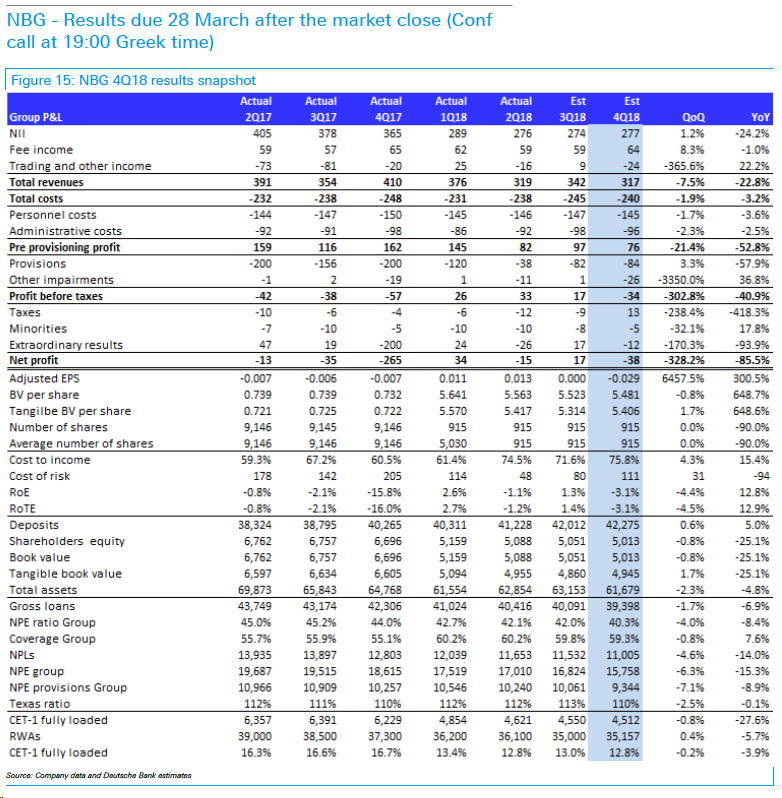

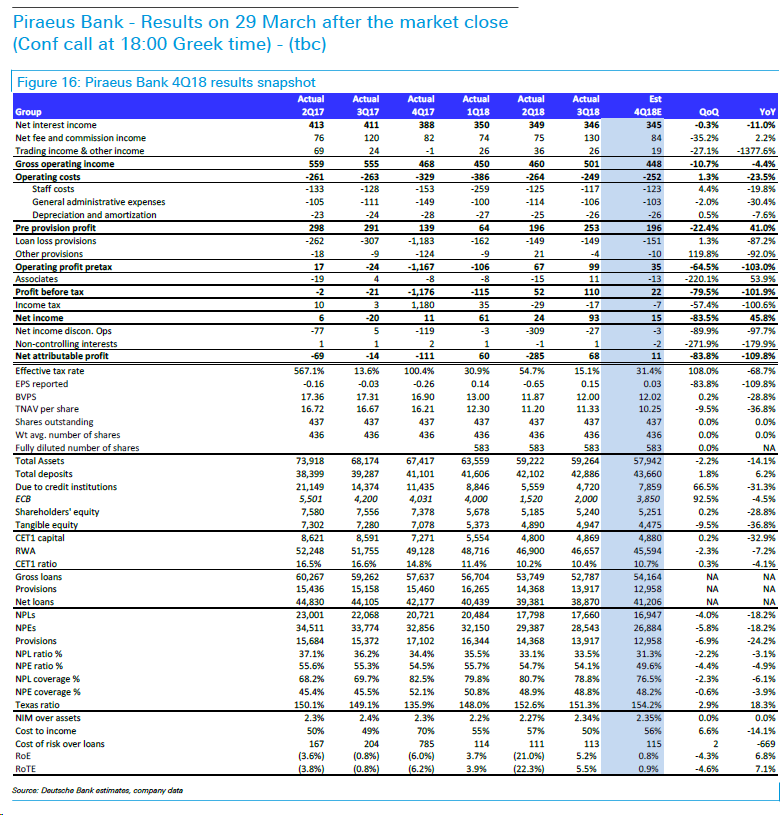

Ειδικότερα, στη σημερινή, 19 Μαρτίου 2019, 25σέλιδη ανάλυσή της υπό τον τίτλο "4Q18 previews - NPEs in the spotlight, watch out for operating trends" (εκτιμήσεις για το δ' 3μηνο του 2018, στο προσκήνιο τα NPEs, προσοχή στις λειτουργικές τάσεις), που σας παρουσιάζει το bankingnews.gr, η Deutsche Bank εστιάζει στα αποτελέσματα που θα ανακοινωθούν από την Alpha Bank και την Εθνική στις 28 Μαρτίου και από την Πειραιώς στην Πειραιώς.

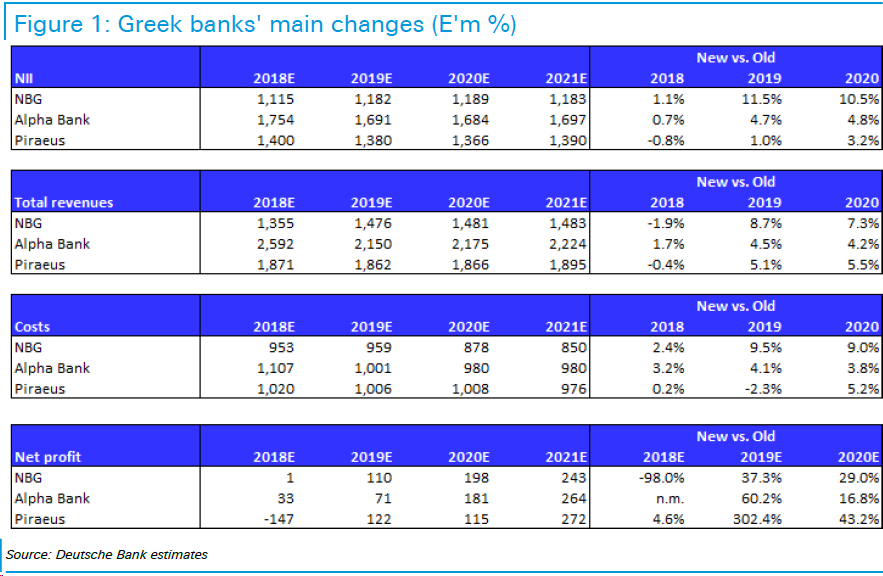

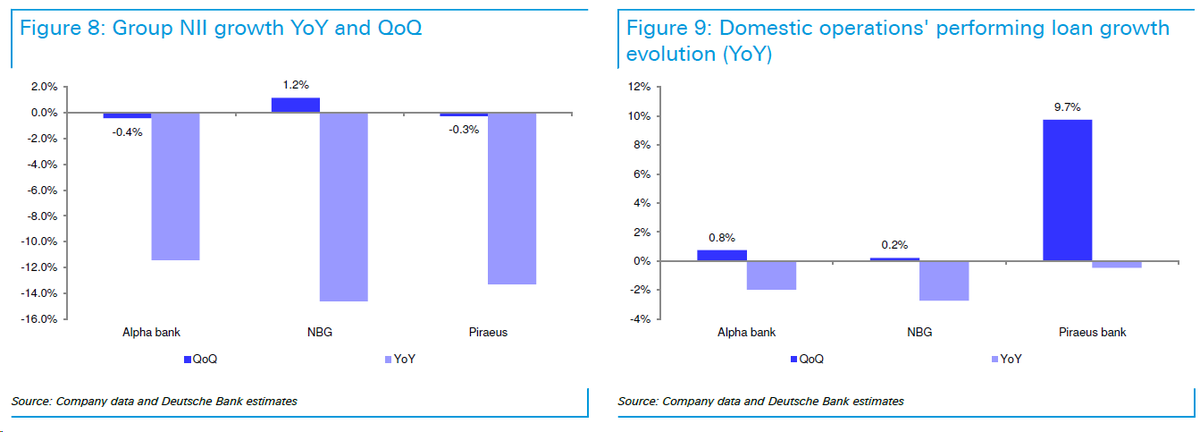

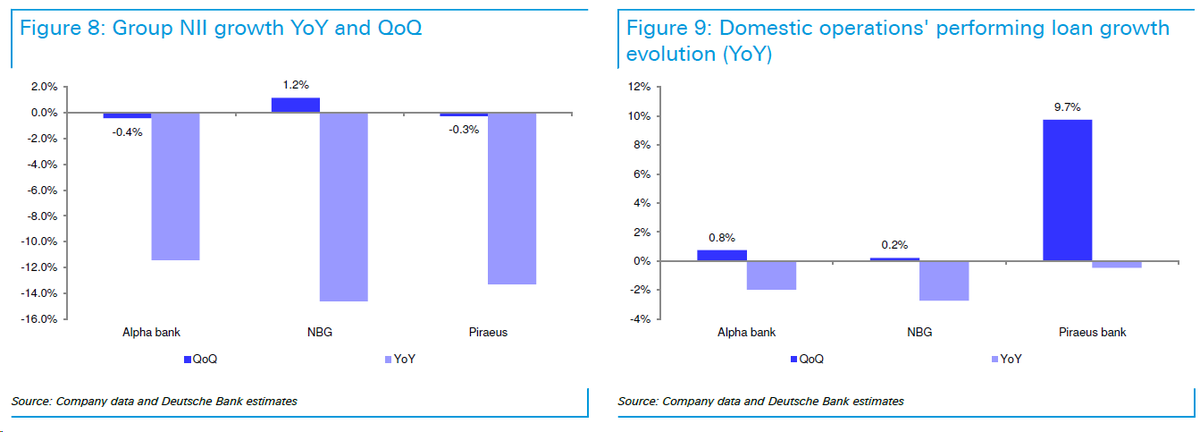

Τα προ προβλέψεων έσοδα παραμένουν καθοριστικά για τη μείωση των NPEs, τονίζει η Deutsche Bank, ενώ αναμένει σχετικά σταθερή απόδοση καθαρών εσόδων από τόκους σε επίπεδο τριμήνου για την κάλυψη τους.

Επίσης, η συρρίκνωση των περιθωρίων θα αντισταθμίζεται από τη βελτίωση του νέου δανεισμού.

Αναμένει, επίσης, ότι τα έσοδα από τις προμήθειες θα καλύψουν το μεγαλύτερο μέρος της αύξησης των επαναλαμβανόμενων εσόδων, τα οποία πιστεύει ότι αποδίδεται στην ισχυρή νέα δανειοδοτική επέκταση.

Επίσης, θα παρατηρηθεί μια μικρή αύξηση του κόστους για την Πειραιώς και την Alpha, που θα οδηγείται κυρίως από ορισμένους εποχιακούς παράγοντες, οι οποίοι πρέπει να είναι ορατοί κυρίως στα έξοδα διαχείρισης, ενώ για την Εθνική Τράπεζα αναμένονται κάποια οφέλη από το πρόγραμμα VRS που ξεκίνησε το τελευταίο τρίμηνο του 2018.

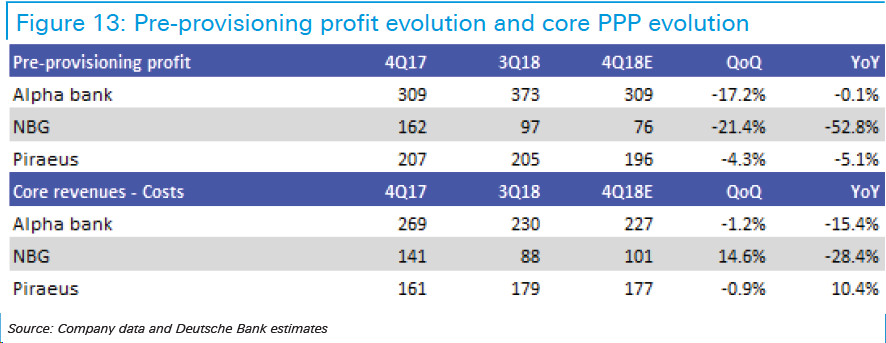

Συνολικά, η Deutsche Bank αναμένει ότι τα προ προβλέψεων κέρδη θα μειωθούν διαδοχικά ενώ στη σύγκριση του έτους θα πρέπει να μην είναι σαφής η εικόνα λόγω της υιοθέτησης του νέου λογιστικού προτύπου ΔΠΧΑ 9.

Όσον αφορά τις βασικές λειτουργικές τάσεις, βλέπει σταθερότητα στην απόδοση για την Πειραιώς και την Alpha, ενώ βλέπει ισχυρή επίδοση στην Εθνική Τράπεζα που υποστηρίζει και τα δύο από τα έσοδα και το κόστος.

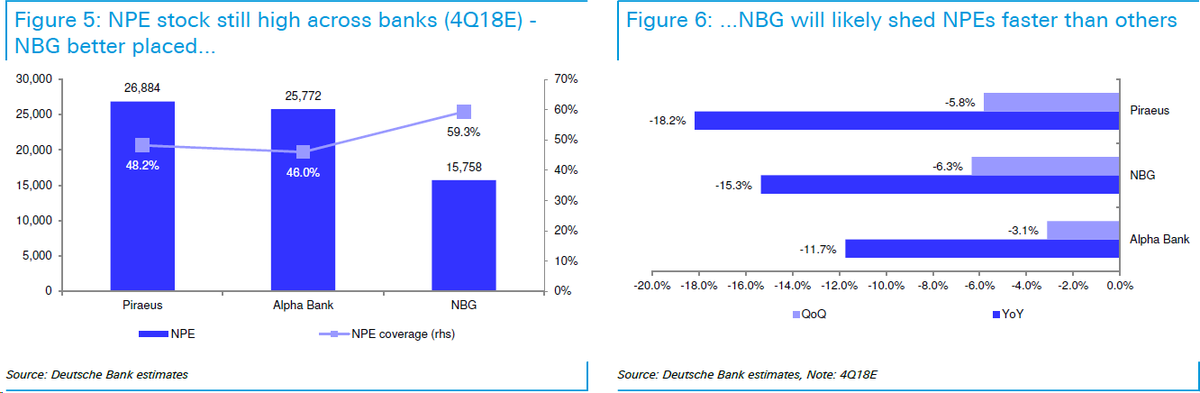

Όπως επισημαίνει η Deutsche Bank, το κλειδί για την εξομάλυνση των ελληνικών τραπεζών είναι να αποβάλλουν τα NPEs ταχύτερα.

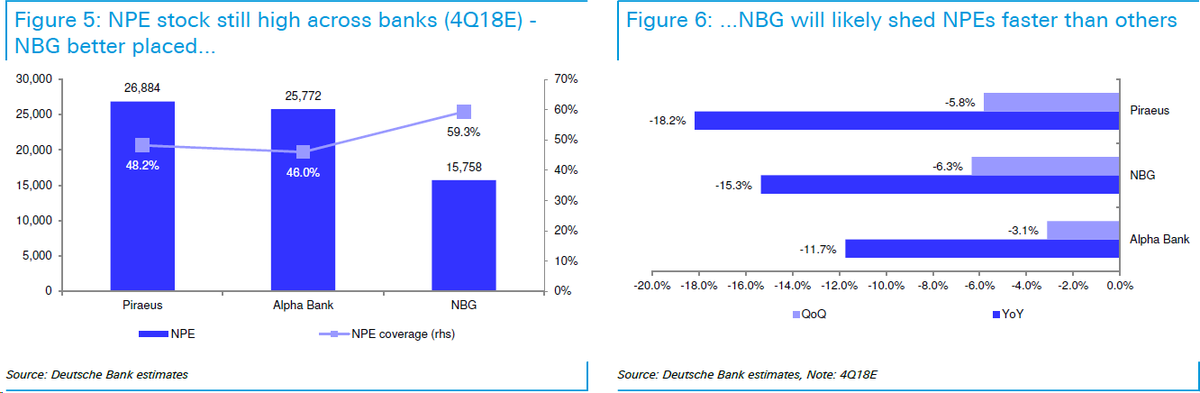

Κατά το 4ο τρίμηνο του 2018, προβλέπεται ότι να μειώνουν τα ΝΡΕ κατά μέσο όρο 5% σε επίπεδο τριμήνου και 15% σε επίπεδο έτους.

Σε απόλυτες τιμές, το ποσοστό αντιστοιχεί σε 3,5 δισ. ευρώ, ενώ περισσότερο από το ήμισυ της μείωσης προήλθε από την Πειραιώς (1,7 δισ.), με την Εθνική (1,1 δισ.) και την Alpha Bank (0,8 δισ.) να ακολουθούν.

Αυτές οι επιδόσεις ευθυγραμμίζονται ευρέως με την απόδοση που έχουμε

έχουν δει στο παρελθόν, όπου η Πειραιώς ήταν επιθετική στην μείωση των NPEs ταχύτερα.

Σε αυτό το τρίμηνο, οι περισσότερες μειώσεις NPE πρέπει προέρχονται επίσης από διαγραφές, καθώς το 4ο τρίμηνο είναι εποχιακά κατάλληλο για αυτή τη δραστηριότητα.

Όσον αφορά την κάλυψη, η Deutsche Bank αναμένει ότι η Εθνική Τράπεζα θα έχει την ισχυρότερη κάλυψη, σε 60%, ενώ η Alpha έχει την χαμηλότερη κάλυψη στο 46% και η Πειραιώς είναι δεύτερη στην κάλυψη με 48%.

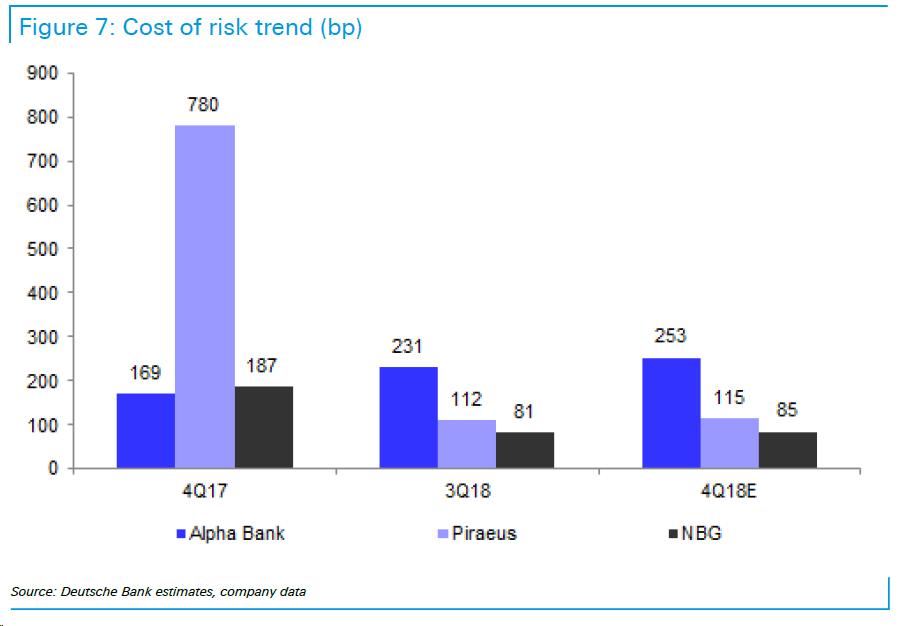

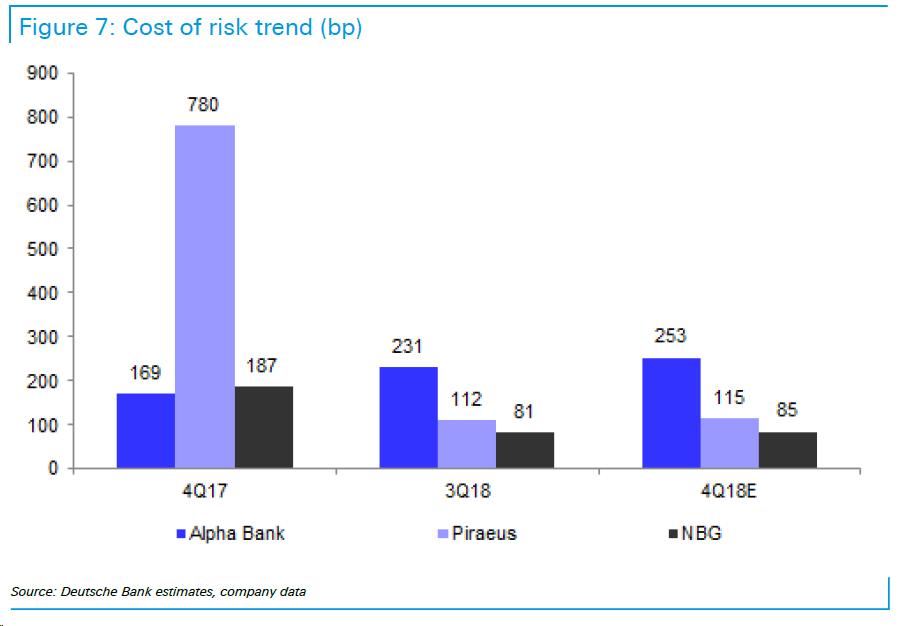

Κόστος κινδύνων - τάσεις σε σχέση με το προηγούμενο τρίμηνο

Το κόστος τον κίνδυνο της Alpha Bank για το 2018 κυμαίνεται από 220 μ.β. έως 240 μ.β. των ακαθάριστων δανείων, ενώ προβλέπεται το κόστος κινδύνου της Ελλάδας για το έτος ειναι στις 240 μ.β..

Αυτό μεταφράζεται σε CoR για τον κλάδο της τάξεως των 253 μονάδων βάσης το δ' 3μηνο του 2018.

Ο CoR της Alpha Bank είναι υψηλότερο σε σχέση με τις υπόλοιπες τράπεζες, καθώς θα μπορούσαν να υπάρξουν υψηλότερες εισροές σε NPEs λόγω του προγράμματοςμετασχηματισμού λιανικής.

Η Deustche Bank αναμένει από τον Πειραιώς να έχει κόστος του κινδύνου της τάξεως του 112 μ.β. για τα μικτά δάνεια το τέταρτο τρίμηνο 117 μ.β. για το έτος.

Στην ίδια βάση, η πρόβλεψη για την Εθνική είναι 153 μ.β., η οποία έχει ήδη την υψηλότερη κάλυψη μεταξύ των υπολοίπων και αναμένεται να έχει

ένα πολύ χαμηλό επίπεδο προβλέψεων για ζημίες δανείων.

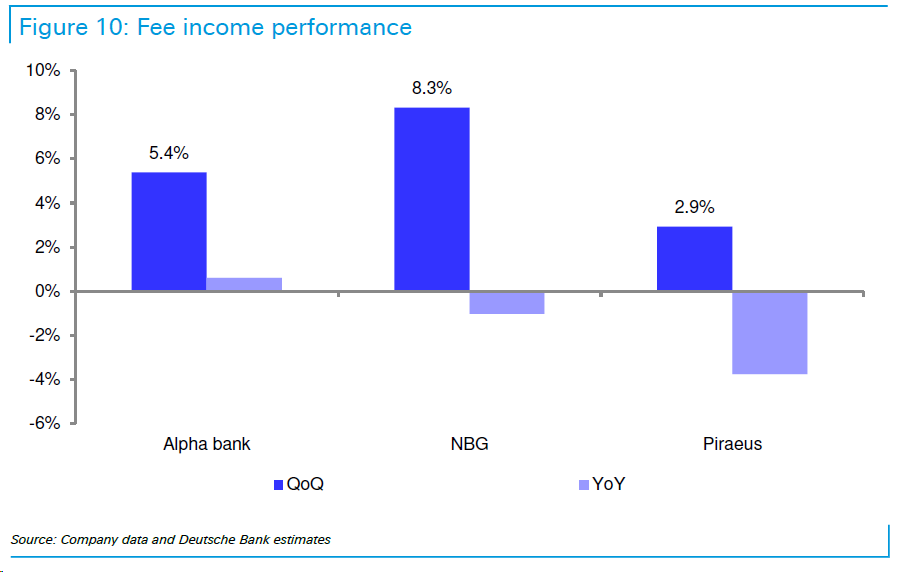

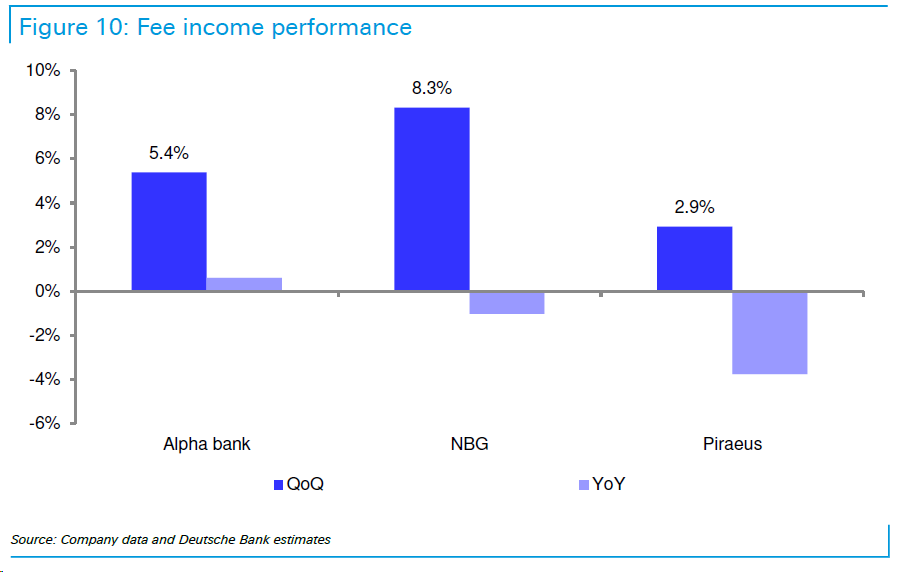

Τα έσοδα θα καθοδηγούνται από τα τέλη

H Deutsche Bank αναμένει ότι το 4ο τρίμηνο του 2018 θα είναι κάπως... "βαρετό" από την άποψη της αύξησης των εσόδων, με τους δείκτες NII σταθερούς ή ελαφρώς επάνω, ενώ θα πρέπει να δούμε μικρή επιτάχυνση των επαναλαμβανόμενων εσόδων από αμοιβές λόγω ισχυρότερων εποχιακών παραγόντων.

Για λόγους σύγκρισης και για να αποφύγει τις στρεβλώσεις, έχει προσαρμόσει τόσο τα έσοδα όσο και το κόστος για τις εφάπαξ πληρωμές που πραγματοποιήθηκαν στο τρίτο και στο τέταρτο τρίμηνο, κυρίως για την Alpha Bank και την Πειραιώς για τα έξοδα και επίσης για τα τέλη.

Οι NII θα πρέπει να είναι σχετικά σταθεροί στο τρίμηνο, καθώς περιμένει τα υπόλοιπα των δανείων να είναι σχετικά σταθερά στο τρίμηνο, με την επιτάχυνση του δανεισμού να έχει βελτιωθεί ελαφρά.

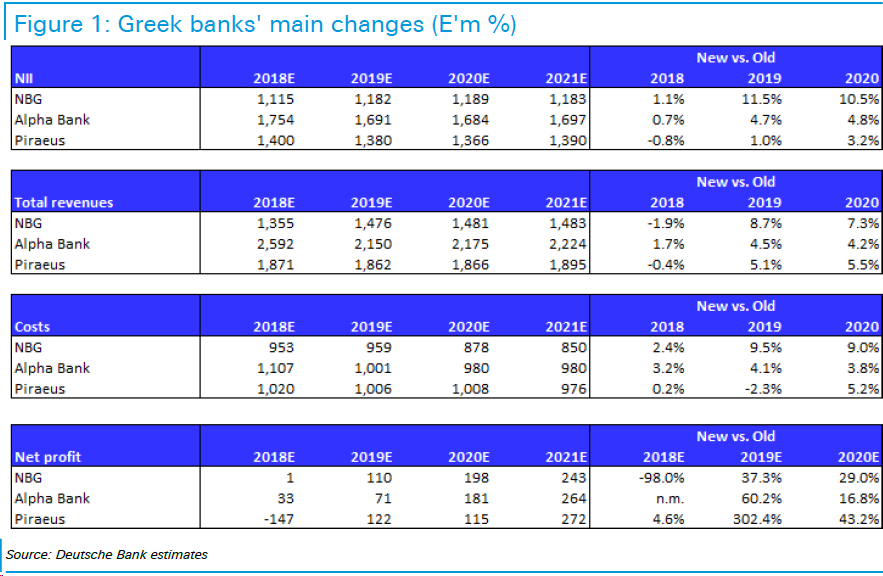

ΕΚΤΙΜΗΣΕΙΣ DEUTSCHE BANK ΓΙΑ ΤΙΣ ΕΛΛΗΝΙΚΕΣ ΤΡΑΠΕΖΕΣ

www.bankingnews.gr

www.worldenergynews.gr

Ειδικότερα, η τιμή στόχος για την Alpha Bank αυξήθηκε κατά 26% στα 1,90 ευρώ, από 1,50 ευρώ προηγουμένως, για την Πειραιώς η αύξηση είναι τα ξέως του 114%, στα 1,50 ευρώ από 0,70 ευρώ, ενώ για την Εθνική η αύξηση είναι 50% στα 2,10 ευρώ, από 1,40 ευρώ προηγουμένως.

Όπως αναφέρει, δεδομένης της έντονης αστάθειας στην απόδοση των ελληνικών τραπεζών κατά το τελευταίο τρίμηνο, οι τιμές-στόχοι για τις ελληνικές τράπεζες βασίζονται στη μεθοδολογία DDM, που εφαρμόζεται στις εκτιμήσεις για τα κέρδη του 2021.

Οι κίνδυνοι περιλαμβάνουν αλλά δεν περιορίζονται στο μακροοικονομικό περιβάλλον, τις βασικές αγορές, το κανονιστικό περιβάλλον και τις προσπάθειες μείωσης NPE / NPL.

Ειδικότερα, στη σημερινή, 19 Μαρτίου 2019, 25σέλιδη ανάλυσή της υπό τον τίτλο "4Q18 previews - NPEs in the spotlight, watch out for operating trends" (εκτιμήσεις για το δ' 3μηνο του 2018, στο προσκήνιο τα NPEs, προσοχή στις λειτουργικές τάσεις), που σας παρουσιάζει το bankingnews.gr, η Deutsche Bank εστιάζει στα αποτελέσματα που θα ανακοινωθούν από την Alpha Bank και την Εθνική στις 28 Μαρτίου και από την Πειραιώς στην Πειραιώς.

Τα προ προβλέψεων έσοδα παραμένουν καθοριστικά για τη μείωση των NPEs, τονίζει η Deutsche Bank, ενώ αναμένει σχετικά σταθερή απόδοση καθαρών εσόδων από τόκους σε επίπεδο τριμήνου για την κάλυψη τους.

Επίσης, η συρρίκνωση των περιθωρίων θα αντισταθμίζεται από τη βελτίωση του νέου δανεισμού.

Αναμένει, επίσης, ότι τα έσοδα από τις προμήθειες θα καλύψουν το μεγαλύτερο μέρος της αύξησης των επαναλαμβανόμενων εσόδων, τα οποία πιστεύει ότι αποδίδεται στην ισχυρή νέα δανειοδοτική επέκταση.

Επίσης, θα παρατηρηθεί μια μικρή αύξηση του κόστους για την Πειραιώς και την Alpha, που θα οδηγείται κυρίως από ορισμένους εποχιακούς παράγοντες, οι οποίοι πρέπει να είναι ορατοί κυρίως στα έξοδα διαχείρισης, ενώ για την Εθνική Τράπεζα αναμένονται κάποια οφέλη από το πρόγραμμα VRS που ξεκίνησε το τελευταίο τρίμηνο του 2018.

Συνολικά, η Deutsche Bank αναμένει ότι τα προ προβλέψεων κέρδη θα μειωθούν διαδοχικά ενώ στη σύγκριση του έτους θα πρέπει να μην είναι σαφής η εικόνα λόγω της υιοθέτησης του νέου λογιστικού προτύπου ΔΠΧΑ 9.

Όσον αφορά τις βασικές λειτουργικές τάσεις, βλέπει σταθερότητα στην απόδοση για την Πειραιώς και την Alpha, ενώ βλέπει ισχυρή επίδοση στην Εθνική Τράπεζα που υποστηρίζει και τα δύο από τα έσοδα και το κόστος.

Όπως επισημαίνει η Deutsche Bank, το κλειδί για την εξομάλυνση των ελληνικών τραπεζών είναι να αποβάλλουν τα NPEs ταχύτερα.

Κατά το 4ο τρίμηνο του 2018, προβλέπεται ότι να μειώνουν τα ΝΡΕ κατά μέσο όρο 5% σε επίπεδο τριμήνου και 15% σε επίπεδο έτους.

Σε απόλυτες τιμές, το ποσοστό αντιστοιχεί σε 3,5 δισ. ευρώ, ενώ περισσότερο από το ήμισυ της μείωσης προήλθε από την Πειραιώς (1,7 δισ.), με την Εθνική (1,1 δισ.) και την Alpha Bank (0,8 δισ.) να ακολουθούν.

Αυτές οι επιδόσεις ευθυγραμμίζονται ευρέως με την απόδοση που έχουμε

έχουν δει στο παρελθόν, όπου η Πειραιώς ήταν επιθετική στην μείωση των NPEs ταχύτερα.

Σε αυτό το τρίμηνο, οι περισσότερες μειώσεις NPE πρέπει προέρχονται επίσης από διαγραφές, καθώς το 4ο τρίμηνο είναι εποχιακά κατάλληλο για αυτή τη δραστηριότητα.

Όσον αφορά την κάλυψη, η Deutsche Bank αναμένει ότι η Εθνική Τράπεζα θα έχει την ισχυρότερη κάλυψη, σε 60%, ενώ η Alpha έχει την χαμηλότερη κάλυψη στο 46% και η Πειραιώς είναι δεύτερη στην κάλυψη με 48%.

Κόστος κινδύνων - τάσεις σε σχέση με το προηγούμενο τρίμηνο

Το κόστος τον κίνδυνο της Alpha Bank για το 2018 κυμαίνεται από 220 μ.β. έως 240 μ.β. των ακαθάριστων δανείων, ενώ προβλέπεται το κόστος κινδύνου της Ελλάδας για το έτος ειναι στις 240 μ.β..

Αυτό μεταφράζεται σε CoR για τον κλάδο της τάξεως των 253 μονάδων βάσης το δ' 3μηνο του 2018.

Ο CoR της Alpha Bank είναι υψηλότερο σε σχέση με τις υπόλοιπες τράπεζες, καθώς θα μπορούσαν να υπάρξουν υψηλότερες εισροές σε NPEs λόγω του προγράμματοςμετασχηματισμού λιανικής.

Η Deustche Bank αναμένει από τον Πειραιώς να έχει κόστος του κινδύνου της τάξεως του 112 μ.β. για τα μικτά δάνεια το τέταρτο τρίμηνο 117 μ.β. για το έτος.

Στην ίδια βάση, η πρόβλεψη για την Εθνική είναι 153 μ.β., η οποία έχει ήδη την υψηλότερη κάλυψη μεταξύ των υπολοίπων και αναμένεται να έχει

ένα πολύ χαμηλό επίπεδο προβλέψεων για ζημίες δανείων.

Τα έσοδα θα καθοδηγούνται από τα τέλη

H Deutsche Bank αναμένει ότι το 4ο τρίμηνο του 2018 θα είναι κάπως... "βαρετό" από την άποψη της αύξησης των εσόδων, με τους δείκτες NII σταθερούς ή ελαφρώς επάνω, ενώ θα πρέπει να δούμε μικρή επιτάχυνση των επαναλαμβανόμενων εσόδων από αμοιβές λόγω ισχυρότερων εποχιακών παραγόντων.

Για λόγους σύγκρισης και για να αποφύγει τις στρεβλώσεις, έχει προσαρμόσει τόσο τα έσοδα όσο και το κόστος για τις εφάπαξ πληρωμές που πραγματοποιήθηκαν στο τρίτο και στο τέταρτο τρίμηνο, κυρίως για την Alpha Bank και την Πειραιώς για τα έξοδα και επίσης για τα τέλη.

Οι NII θα πρέπει να είναι σχετικά σταθεροί στο τρίμηνο, καθώς περιμένει τα υπόλοιπα των δανείων να είναι σχετικά σταθερά στο τρίμηνο, με την επιτάχυνση του δανεισμού να έχει βελτιωθεί ελαφρά.

ΕΚΤΙΜΗΣΕΙΣ DEUTSCHE BANK ΓΙΑ ΤΙΣ ΕΛΛΗΝΙΚΕΣ ΤΡΑΠΕΖΕΣ

www.bankingnews.gr

www.worldenergynews.gr