Το ενδιαφέρον είναι πολύ μεγάλο και μάλιστα από ισχυρότατους παίκτες των διεθνών αγορών, οι οποίοι έχουν εκδηλώσει θερμό ενδιαφέρον να συμμετάσχουν στην αύξηση.

Με τα δεδομένα αυτά η αύξηση αναμένεται να προσεγγίσει το 1,2 δισ και να φτάσει και τα 1,4 δισ, που σημαίνει ότι ο πήχυς των νέων μετοχών θα τοποθετηθεί ακόμα υψηλότερα.

Οι τελευταίες πληροφορίες έδιναν ένα εύρος από 8,4 μέχρι 9,1 ευρώ για την τιμή της αύξησης, που θα προσδιορισθεί από book building, αλλά αν τελικά ξεπεράσει το 1,2 δισ τότε η τιμή μπορεί να ανέβει ακόμα υψηλότερα. Γεγονός είναι πάντως ότι όσο οι επαφές της δίοκησης Στάσση προχωρούν τόσο η κεφαλαιοποίηση ανέβηκε στο χρηματιστήριο, που αντανακλά το μεγάλο επενδυτικό ενδιαφέρον από τα διεθνή FUNDS.

Έγκριση της αύξησης του μετοχικού κεφαλαίου

Εγκρίθηκαν με ποσοστό άνω του 99% των συμμετεχόντων από τη Έκτακτη Γενική Συνέλευση της ΔΕΗ, η αύξηση μετοχικού κεφαλαίου της Εταιρείας, καθώς και η πώληση του 49% του ΔΕΔΔΗΕ.

Όπως δήλωσε κατά τη διάρκεια της ΓΣ, ο πρόεδρος και διευθύνων σύμβουλος της ΔΕΗ, Γ. Στάσσης, η αύξηση μετοχικού κεφαλαίου θα δώσει στη ΔΕΗ τη δυνατότητα να υλοποιήσει το επενδυτικό της πρόγραμμα ύψους 8,4 δισ. ευρώ έως το 2026, στο οποίο περιλαμβάνεται η εγκατάσταση 7,2 GW ΑΠΕ ως το 2024 και θα οδηγήσει σε EBITDA 1,7 δισ. ευρώ έως το 2026.

Σε ό,τι αφορά την ιδιωτικοποίηση του 49% του ΔΕΔΔΗΕ και το ερώτημα που ετέθη από μετόχους για αύξηση του τιμήματος σε περίπτωση που η ΔΕΗ έδινε τον έλεγχο του ΔΕΔΔΗΕ, ο κ. Στάσσης δήλωσε χαρακτηριστικά ότι επρόκειτο για στρατηγικής επιλογής να παραμείνει στη ΔΕΗ ο έλεγχος της διοίκησης του Διαχειριστή του Δικτύου.

Οι μεγάλοι επενδυτές

Μεταξύ αυτών με σημαντικό πσοσοστό αναμένεται να συμμετάσει η Blackrock που θα πάρει σύμφωνα με εκτιμήσεις το 5% της αύξησης ίσως και υψηλότερο ποσοστό, ενώ οι μέχρι τώρα πληροφορίες θέλουν το CVC να έχει πάρει θέση στην μετοχή από την αγορά και να ανεβαίνει διαμέσου της συμμετοχής του στην αύξηση σε πσοστό μέχρι και 10%, με στόχο να καταστεί ο βασικός εταίρος της δίοκησης και του ελληνικού δημοσίου.Θα πρέπει να θεωρείται βέβαιο οτι η δομή της δίοκησης θα περιλάβει και εκπρόσωπο αυτών των επενδυτικών σχημάτων μετόχων, στοιχείο που θα ενισχύσει την διαφάνεια και την μακροπρόθεσμη εμπιστοσύνη στην νέα ΔΕΗ.

Μεγάλο ενδιαφέρον υπάχει επίσης από το Fidelity, το οποίο παραδοσιακά αρέσκεται σε τέτοιες επενδύσεις, το Oakhill, την Shroeders και την EBRD, η οποία επίσης θα συμμετάσχει μετοχικά. Επενδυτικοί σύμβουλοι που συνομιλούν με τους μεγάλους ξένους επενδυτές εκτιμούν, ότι τα μπλοκς μετοχών με τα οποία θα συμετάσχουν τα μεγάλα funds θα είναι της τάξης των 50- 60 εκατ ευρώ και θα ξεπεράσουν συνολικά τα 500 εκατ ευρώ της αύξησης.

Προνομιακοί όροι για τους υφιστάμενους μετόχους

Οι Έλληνες επενδυτές θα έχουν επίσης την ευκαιρία να μπουν στην αύξηση με καλούς και προνομιακούς όρους και αυτά θα ανακοινωθούν σήμερα κατά την γενική συνέλευση.

Πάντως μέχρι τώρα οι έξυπνοι, αποδεικνύονται εκείνοι, που ξεκίνησαν να τοποθετούνται στα 8 ευρώ αμέσως μετά την ανακοίνωση της αύξησης.

Η ενίσχυση των κεφαλαίων της ΔΕΗ με ένα νούμερο που θα ξεπεράσει το 1 δισ, το οποίο θα έλθει να προστεθεί στα 2,116 δισ που έχει εξασφαλίσει από το 49% της πώλησης του ΔΕΔΔΗΕ. Με νέα κεφάλαια που θα ξεπερνούν τα 3,1 δισ ευρώ η νέα ΔΕΗ θα λάβει από τους αναλυτές σύμφωνα με τις εκτιμήσεις τους, τιμές - στόχους για την μετοχή που θα αντιστοιχούν σε κεφαλαιοποίηση 5,5 - 6 δισ, δηλαδή σε νούμερα της τάξης των 18 -20 ευρώ ανά μετοχή, αφού μόνο από την πώληση του ΔΕΔΔΗΕ οι αντίστοιχοι στόχοι ήσαν στα 14,5 ευρώ

Τι κάνει όμως την ΔΕΗ τόσο ελκυστική; Τα εξής βασικά:

- Η "μικρή" κεφαλαιοποίηση των 3,1 δισ που θα αποκτήσει τουλάχιστον, σε σχέση με τα κεφάλαια που λαμβάνει από την πώληση του 49% του ΔΕΔΔΗΕ στα 2,11 δισ, η υψηλή ρευστότητα, η πλήρης κεφαλαιακή αναδιάρθρωση και το discount σε σχέση με το σύνολο των assets που διαθέτει.

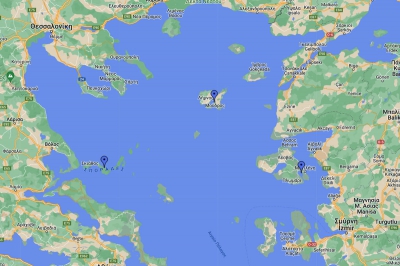

- Παράλληλα το επενδυτικό στόρυ με την ανάπτυξη στις ΑΠΕ και την απόκτηση περιφερειακού ρόλου leader αποτελεί το αναπτυξιακό σενάριο, που προσελκύει, σαν μια μεγάλη ευκαιρία το smart money.

Και στο βάθος MSCI

Kατά τον τρόπο αυτό έχοντας διευρύνει το free float η ΔΕΗ θα θέσει αμεσα υποψηφιότητα για τον MSCI, που θα σημάνει ένα επενδυτκό άλμα σε μια νέα κατηγορία επενδυτών με περισσότερα κεφάλαια αλλά κα μεγαλύτερες απαιτήσεις. Πιθανή και η ανακοίνωση κάποιων πρώτων deals από την δίοικηση αμέσως μετά την ολκλήρωση της αύξησης.

Η μεγάλη αύξηση που θα ξεπεράσει το 1 δισ θα απαιτήσει και από το Υπερταμείο να συμμετάσχει με κάποιο ποσό για να διατηρήσει το ποσοστό του.

Ορισμένοι από τους επενδυτές που έχουν ήδη θέση στο μετοχικό κεφάλαιαο θα συμμετάσουν είναι οι παρακάτω: Apollo, Carmignac, Twenty Four AM, Bluecrest και Pictet, Bell Rock Capital, Allianz Global Investors, Sephora Investment Advisors, Waterwill Capital Management, Cleargate Capital, Zenon Investments.

Αμέσως μετά την Συνέλευση θα ξεκινήσει το επίσημο roadshow με στόχο την ολοκλήρωση της όλης διαδικασίας μέσα στο Νοέμβριο. Τα νέα κεφάλαια που θα εισρεύσουν στα ταμεία της ΔΕΗ θα κατευθυνθούν στη χρηματοδότηση του επικαιροποιημένου επενδυτικού της σχεδίου ύψους 5,3 δις. ευρώ στην τριετία και 8,4 δις. ευρώ μέχρι το 2026 με στόχο την ανάπτυξη ισχύος 7,2 GW AΠΕ μέχρι το 2024 και 9,1 GW μέχρι το 2026. Η έκτακτη γενική συνέλευση αναμένεται να δώσει το πράσινο φως και για την πώληση του 49% του ΔΕΔΔΗΕ στη θυγατρική του Macquarie Infrastracture and Real Assets Group έναντι τιμήματος 1,3 δις. ευρώ

www.worldenergynews.gr