Οδηγός για την κερδοφορία της Μytilineos, είναι πλέον η M Renewables, η οποία πιθανόν να ξεπεράσει ακόμα και την κερδοφορία των μετάλλων και της θερμικής παραγωγής. Αυτό επισημαίνεται σε ανάλυση της Piraeus Secutiries, η οποία αποτιμά την αξία του χαρτοφυλακίου της M Renewables στα 3,3 δισ. ευρώ, σημειώνοντας ότι υπερτερεί σημαντικά έναντι του ανταγωνισμού, βασιζόμενη στο καλά διαφοροποιημένο και ισορροπημένο μοντέλο ανάπτυξη ΑΠΕ τόσο σε επίπεδο γεωγραφίας όσο και ως προς το στάδιο ανάπτυξης έργων.

Η ειδοποιός της Μytilineos στον τομέα των ΑΠΕ, σύμφωνα με την Piraeus Secutiries, είναι το πλήρως αυτοχρηματοδοτούμενο μοντέλο ανάπτυξης με χαμηλότερες ανάγκες CAPEX, που επιταχύνει την υλοποίηση του παγκόσμιου χαρτοφυλακίου της εταιρίας. Και αυτό σε αντίθεση με τον ανταγωνισμό που προχωρεί σε μονόπλευρη ανάπτυξη έργων ΑΠΕ, τα οποία σε πολλές περιπτώσεις αργούν να συνεισφέρουν οικονομικά και απαιτούν σημαντικά κεφάλαια που στη σημερινή συγκυρία προϋποθέτουν μεγαλύτερο κόστος δανεισμού.

Μάλιστα όπως αναφέρει Piraeus Secutiries, το μοντέλο της Μytilineos ενστερνίζονται όλο και περισσότεροι μεγάλοι παγκόσμιοι παίκτες, καθώς είναι το μόνο που σε βάθος χρόνου θα μπορεί να συνεχίσει να καλύπτει τις αυξημένες απαιτήσεις για «πράσινη» ενέργεια, σε μία περίοδο που η προσφορά νέων έργων ΑΠΕ τίθεται εν αμφιβόλω.

Ίδιο χαρτοφυλάκιο 3 GW

Η Piraeus Secutiries, για το τμήμα ΑΠΕ του ομίλου παίρνει ως βασική υπόθεση ότι πράσινη ισχύς της τάξης των 3 GW από το υπάρχον pipeline θα αναπτυχθεί για ίδια λειτουργία, κυρίως στην Ελλάδα και σε γειτονικές χώρες, όπως η Ιταλία) και το υπόλοιπο θα πουληθεί, στο πλαίσιο της στρατηγικής Εναλλαγής Περιουσιακών Στοιχείων, με τα έσοδα να επανεπενδύονται σε νέα έργα. Οι πωλήσεις στη βάση της εναλλαγής των περιουσιακών στοιχείων, εκτιμάται ότι θα ολοκληρωθούν αρχικά με περιθώριο κέδρους μετρητών περίπου 20%, το οποίο σταδιακά θα μειώνεται.

Επιπρόσθετα, η Pireaeus Securities τονίζει ότι ο όμιλος ενισχύει σταθερά τη διεθνοποίηση των επιχειρηματικών του δραστηριοτήτων και τοποθετείται στρατηγικά στην πρώτη γραμμή της ενεργειακής μετάβασης, ως ολοκληρωμένο utility, προσφέροντας στην επενδυτική κοινότητα έναν συνδυασμό ανάπτυξης και αξίας, ο οποίος δύσκολα απαντάται είτε σε αμιγώς ενεργειακές είτε σε αμιγώς μεταλλευτικές εταιρείες.

Η αποτίμηση του ενεργειακού κλάδου

Το συνόλο του ενεργειακού τομέα της Mytilineos, δηλαδή όλων των σχετικών δραστηριοτήτων και όχι μόνον των ΑΠΕ, αποτιμάται από την Piraeus Secutiries, σε 6,15 δισ. ευρώ (43,8 ευρώ/μετοχή).

Τα 6,15 δισ προκύπτουν ως εξης:

Ο κλάδος M Renewables στα 3,261 δισ και περιλαμβάνει το ελληνικό χαρτοφυλάκιο με εγκατεστημένη ισχύ και υπό ανάπτυξη, το διεθνές που θα εξελιχθεί και σε ίδια αλλά και σε μεταβιβάσεις και το EPC για έργα τρίτων μερών ( Μέθοδο DCF 6,2% - 8,2%)

M Energy Generation & Management με 991.9 εκατ.( DCF 9%) που περιλαμβάνει τις θερμικές μονάδες και φυσικά το CCGT σε λειτουργία.

M Energy Customer Solutions με 506.0 εκατ ( DCF WACC13.4%) στην λιανική ρεύματος.Υψηλό το επιτόκιο προεξόφλησης λόγω του αυξημένου ρίσκου και εξαιτίας του ρυθμιστικού πλαισίου.

M Integrated Supply & Trading με 573.2 εκατ ( DCF: WACC 16.2%) που περιλαμβάνει την εμπορία και trading στο φυσικό αέριο. Προβλέπεται φέτος EBITDA 150 εκατ καθώς οι πωλήσεις θα ξεπεράσουν τις 30 TWh χάρις την επέκταση της εταιρίας στα Βαλκάνια και την Ανατολική Ευρώπη, το μακροχρόνιο κλείσιμο slots στην Ρεβυθούσα και την ύπαρξη μακροπροθέσμων συμβολαίων, που προστατεύουν από πιθανές διακυμάνσεις στην προσφορά.

Ο όμιλος δεν παίρνει ρίσκο καθώς οι πωλήσεις είναι back to back και δεσμεύει μικρό τμήμα κεφαλαίου κίνησης.

M Power Projects 810 εκατ (DCF: WACC: 8.7%) που περιλαμβάνει projects πράσινης μετάβασης και περιβαλλοντικά.

Στα 13 GW το συνολικό pipeline

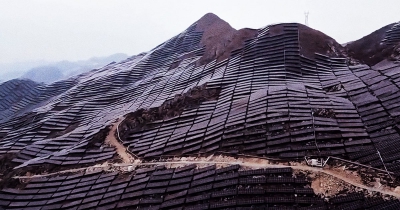

Το συνολικό χαρτοφυλάκιο ΑΠΕ της Mytilineos περιλαμβάνει έργα σε λειτουργία και έργα στο pipeline, που αυτή τη στιγμή ξεπερνούν σε ισχύ τα 13 GW, κατανεμημένα σε έξι στοχευμένες περιοχές την Ελλάδα και γειτονικές χώρες, υπόλοιπη Ευρώπη, Νότια Αμερική, Βόρεια Αμερική, Αυστραλία και Ασία. Σε λειτουργία βρίσκονται περίπου 0,5 GW (0,26 GW στην Ελλάδα και 0,23 GW στην Αυστραλία), ενώ 1,5 GW είναι υπό κατασκευή και 2,7 GW έτοιμα προς κατασκευή (RTB) τους επόμενους 12 μήνες.

Το ελληνικό χαρτοφυλάκιο περιλαμβάνει 262 MW σε λειτουργία (κυρίως αιολικά πάρκα) και ένα εκτεταμένο pipeline σε φωτοβολταϊκά, αιολικά αγροκτήματα και αποθήκευση ενέργειας σε διάφορα στάδια αδειοδοτικής ωρίμανσης. Το σχέδιο ανάπτυξης προβλέπει κυρίως την εγκατάσταση 1,5 GW Φ/Β, τα οποία ο οίκος υποθέτει ότι θα τεθούν σε λειτουργία εντός της περιόδου 2023-2027, με το IRR (απόδοση κεφαλίου) του έργου σε περίπου 9%.

Η εταιρεία σταδιακά περνά και στην αποθήκευση ηλεκτρικής ενέργειας, με έργο μπαταριών 48 MW/96 MWh. Στο pipeline της αποθήκευσης ο όμιλος έχει έργα πρώιμου σταδίου σε Ελλάδα και Ιταλία, με μέγιστο χωρητικότητας c.1,3 GW, τα οποία δεν περιλαμβάνονται στην τρέχουσα αποτίμηση.

Στο εξωτερικό, η Mytilineos, έχει σημειώσει σημαντική πρόοδο με το διαφοροποιημένο χαρτοφυλάκιο έργων σε διαδικασία αδειοδότησης, το οποίο ξεπερνά επί του παρόντος τα 10 GW για σκοπούς μακροπρόθεσμης ιδιοκτησίας ή εκποίησης (Στρατηγική Εναλλαγής Περιουσιακών Στοιχείων) όταν το τελικό IRR είναι υψηλότερο.

Ιδιαίτερη σημασία δίνει η έκθεση της Pireaus Securities στην πειθαρχημένη επενδυτική διαδικασία της Μytilineos, που ξεκινά με την προσεκτική επιλογή έργων σε χώρες με ισχυρή οικονομικά θεμελιώδη μεγέθη, σταθερές συνδέσεις δικτύου και δυνατότητα υπογραφής συμβάσεων για να είναι επιλέξιμοι για χρηματοδότηση έργων από τις κορυφαίες διεθνείς τράπεζες, που δραστηριοποιούνται στον συγκεκριμένο κλάδο. Η τελική επένδυση απόφαση λαμβάνεται μόνο εάν το έργο περάσει ένα συγκεκριμένο όριο IRR με βάση τη μακροπρόθεσμη λειτουργία του και αφού αντιμετωπιστούν οι πιστωτικοί και λειτουργικοί κίνδυνοι.

Η συμφωνία για την απόκτηση πέντε ηλιακών έργων συνολικής ισχύος 1,4 GW που βρίσκονται υπό ανάπτυξη στην Αλμπέρτα του Καναδά, έδωσε την τελευταία μεγάλη ώθηση στο διεθνές χαρτοφυλάκιο ΑΠΕ του ομίλου. Το συνολικό κεφάλαιο εκτιμάται σε 1,16 δισ. ευρώ, ωστόσο αν ληφθεί υπόψη η πίστωση φόρου 30%, τα tax credits που προσφέρει ως κίνητρα η καναδική κυβέρνηση, το πραγματικό κόστος της επένδυσης πέφτει σε περίπου 0,8 δισ ευρώ, που καταβάλλονται σταδιακά στα επόμενα 4-5 χρόνια. Ο συνδυασμός των tax credits και τo πολύ καλό ηλιακό δυναμικό της Αλμπέρτα, οδηγεί σε μια ελκυστική αποτίμηση για το έργο που υπολογίζουμε στα 265 εκατ. ευρώ χωρίς να εξετάζετε την επιλογή αποθήκευσης. Σύμφωνα με τις εκτιμήσεις της Piraeus Securities το έργο θα ολοκληρωθεί έως το 2027 και θα δημιουργήσει EBITDA περίπου 120 εκατ. ευρώ.

Η συνολική απότίμηση

Με την μεταλλουργία στο 1,9 δισ ( WACC 9,6%) και την ΜΕΤΚΑ στα 246 εκ ( WACC 8,7%) το EV ανέρχεται στα 8,294 δισ αφαιρουμένων του καθαρού χρέους και των δικαιωμάτων μειοψηφίας καταλήγει στα 6,242 δισ που αντιστοιχούν στα 44,5 ευρώ/μετοχή.

www.worldenergynews.gr