Οι μετοχές των βασικών ενεργειακών και βιομηχανικών εισηγμένων διαθέτουν νέα assets

Επανέρχεται η αισιοδοξία για τις ενεργειακές μετοχές καθώς και για τις βιομηχανικές και όπως διαφαίνεται θα είναι οι καταλύτες για την πορεία της χρηματιστηριακής αγοράς.

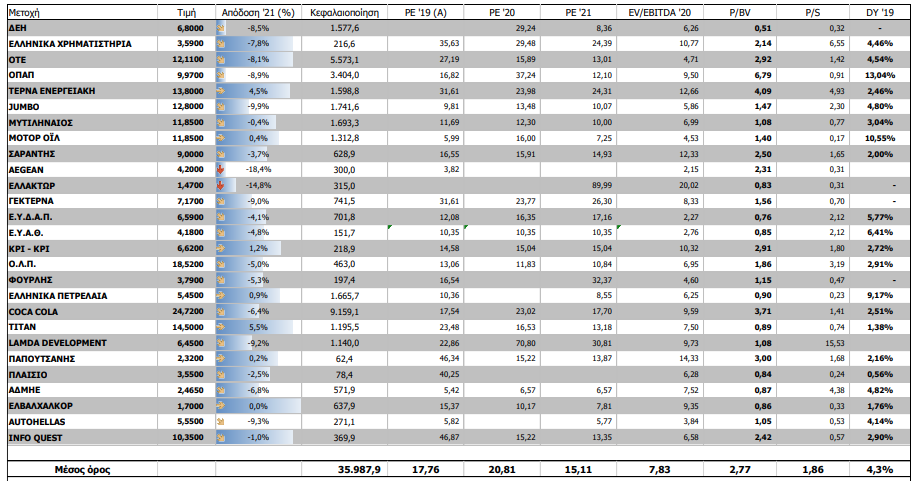

Η ΔΕΗ είναι η πρταθλήτρια απόδοσης της χρονιάς του 2019 με ένα ποσοστό που υπερβαίνει το 145%, ενώ ο ΑΔΜΗΕ ακολουθεί με 40%.

Από εκεί και πέρα η εικόνα του ευρύτερου κλάδου συμπληρώνεται από τον Μυτιληναίο με 35% και την Τέρνα Ενεργειακή με 32%.

Η χρονιά δεν ήταν σπουδαία για τα διυλιστήρια, καθώς τα περιθώρια κέρδους τους πιέστηκαν με την Motor Oil να είναι αρνητικά ορικακή και τα ΕΛΠΕ να έχουν απόδοση της τάξης του 16%, με κομένα μερίσματα αμφότερες της τάξης του 5%.

Το 2020 θα είναι χρονιά που αναμένονται εισροές κεφαλαίων στο ελληνικό χρηματιστήριο αλλά και περίοδος ιδιωτικοποιήσεων για τον κλάδο, καθώς και ολοκλήρωση εφαρμογής του target model, στοιχεία που θα προεξοφληθούν και θα καταγραφούν από την αγορά.

Mυτιληναίος : Η αγορά αναζητεί τι θα κάνει με τα κεφάλαια

Η Μυτιληναίος είναι πια το βαρύ πυροβολικό του ευρύτερου κλάδου μετά και την έκδοση του ομολογιακού με ενίσχυση της δύναμης πυρός κατά 500 εκατ ευρώ με πολύ χαμηλό χρηματοοικονομικό κόστος του 2,5%.

Αποκτά ένα σημαντικό προβάδισμα για τις πρωτοβουλίες που θα πάρει στις ιδιωτικοποιήσεις μετά μάλιστα και την υπέρβαση του 30% του μεριδίου στην χονδρική αγορά του φυσικού αερίου.

Υπό αυτήν την έννοια η ΔΕΠΑ χονδρικής δεν της χρειάζεται, θα την ενδιέφερε όμως το δίκτυο της λιανικής και είναι άγνωστο πως μπορεί να κινηθεί στην ΔΕΠΑ Υποδομών.

Στρατηγικά θα ζυγίσει για να διαθέσει κεφάλαια σε εξαγορές στην λιανική ηλεκτρισμού, στην επένδυση της αλουμίνας και σε κινήσεις στο διεθνές περιβάλλον για την ΜΕΤΚΑ EGN.

Σε καλό δρόμο η διαδικασία για νέα συμφωνία με την τιμή ρεύματος του Αλουμινίου, εφόσον και η ΡΑΕ εισηγηθεί για στοιχειώδη πλεονεκτήματα που πρέπει να έχουν οι μεγάλοι βιομηχανικοί καταναλωτές, που στηρίζουν και διατηρούν σε ισορροπία το συνολικό σύστημα.

Η αγορά περιμένει τις τιμές του αλουμινίου για το 2020 και του δολαρίου για να προσδιορίσει εκτιμήσεις για τα κέρδη του Αλουμινίου της Ελλάδος.

Η κεφαλαιοποίηση θα πρέπει να σπάσει το όριο των 2 δισ ευρώ,δοθέντος ότι οι εξελίξεις δεν θα εμπεριέχουν μια ανατροπή στο παγκόσμιο χρηματοοικονομικό σύστημα.

ΒΙΟΧΑΛΚΟ : Σημαντικά οφέλη από την ΕΛΒΑΛΧΑΛΚΟΡ

Η ΒΙΟΧΑΛΚΟ όλα δείχνουν ότι θα έχει ένα ικανοποιητικό κλείσιμο για το 2019 και ένα καλό εξαγωγικό πρώτο τρίμηνο για το 2020.

Πρώτο μέλημα της δίοικησης είναι να βρει τους τρόπους για καλύτερες ισορροπίες σε σχέση με το ενεργειακό κόστος, το οποίο είναι σημαντικά υψηλότερο από την Ευρώπη.

Από την άλλη πλευρά όμως η διείσδυση στις διεθνείες αγορές σε επίπεδο τελικών προϊόντων είναι σημαντική τόσο για την ΕΛΒΑΛ όσο και για την ΧΑΛΚΟΡ, που έχει εφαρμογές σε όλα τα είδη των μπαταριών και προσδοκά σημαντικά οφέλη από τα ηλεκτρικά αυτοκίνητα.

Εξάλλου για την ΕΛΒΑΛΧΑΛΚΟΡ επίκειται placement που μπορεί να αφορά και 300.000 μετοχές, που σημαίνει ότι η ΒΙΟΧΑΛΚΟ θα λάβει ως βασικός μέτοχος 50 εκατ ευρώ.

Η τιμή διάθεσης αναφέρεται στα επίπεδα του 1,6 ευρώ.

Η ΕΛΒΑΛΧΑΛΚΟΡ διαθέτει ελκυστικά στοιχεία για τους επενδυτές όπως το ότι διαπραγματεύεται σε ένα discount 3-11% σε σχέση με τις ομοειδείς διεθνείς εταιρίες με βάση την σχέση EV/EBITDA 6-7,5 για το 19-21, αν και έχει χαμηλότερη μερισματική απόδοση.

Η σχέση σωρευμένου ρυθμού ανάπτυξης για EBITDA και καθαρά κέρδη για την περίοδο 2018-21 αναμένεται σε 8.6% και 19.5% αντίστοιχα, που θα της δώσει την δυνατότητα να μειώσει δάνεια, διατηρώντας την μερισματική απόδοση.

Η ΒΙΟΧΑΛΚΟ που είναι επίσης υποτιμημένη, έχοντας σαν βασικές συμμετοχές το 90% της ΕΛΒΑΛΧΑΛΚΟΡ και την Cenergy, αναμένεται ότι σε μια αγορά με αναπροσαρμογή αποτιμήσεων να φτάσει το 1,5 δισ.

Ανοίγει βιβλίο προσφορών για 30 εκατ. μετοχές της ΕΛΒΑΛΧΑΛΚΟΡ – Πώληση του 8% του μετοχικού κεφαλαίου για αύξηση διασποράς

Μέσω book building ξεκινάει την Τετάρτη 4 Δεκεμβρίου 2019 σύμφωνα με πληροφορίες η διάθεση 30 εκατ. μετοχών της ΕΛΒΑΛΧΑΛΚΟΡ από τη Viohalco.

Σημειώνεται πως η Viohalco κατέχει το 91,44% της ΕΛΒΑΛΧΑΛΚΟΡ.

Οι μετοχές που θα πουληθούν αντιστοιχούν στο 8% του μετοχικού κεφαλαίου της εισηγμένης και θα βελτιώσουν την ελεύθερη διασπορά στη μετοχή, αυξάνοντας παράλληλα και την εμπορευσιμότητα.

Η αύξηση της διασποράς θα μπορούσε μελλοντικά να βοηθήσει τη μετοχή να ενταχθεί σε βασικούς δείκτες FTSE.

Η μετοχή έκλεισε τη συνεδρίαση της περασμένης Παρασκευής στα 1,7620 ευρώ με άνοδο 0,69% και όγκο 100 χιλ. τεμάχια.

Υψηλό έτους έχει γράψει στα 2,0950 ευρώ στις 22 Ιουλίου 2019 και χαμηλό στα 1,19 ευρώ στις 2 Ιανουαρίου 2019.

Έχει επιχειρήσει άλλη μία φορά στις αρχές του 2018 να ξεπεράσει τα 2 ευρώ χωρίς επιτυχία.

Το τελευταίο διάστημα συσσωρεύει γύρω από τα επίπεδα του κλεισίματος της περασμένης Παρασκευής (29/11) ενώ από την αρχή του έτους ενισχύεται κατά 43% καταγράφοντας αποδόσεις ανάλογες με αυτές της αγοράς.

Στο εννεάμηνο είχε πωλήσεις 1,60 δισ. ευρώ στα ίδια επίπεδα με τα αντίστοιχα του εννεαμήνου 2018, ενώ τα EBITDA υποχώρησαν στα 119 εκατ. ευρώ από 124,6 εκατ. ευρώ και τα καθαρά κέρδη στα 42,4 εκατ. ευρώ από 42,8 εκατ. ευρώ.

Σημειώνεται ωστόσο πως τα κέρδη προ φόρων ενισχύθηκαν στα 60,1 εκατ. ευρώ από 52,8 εκατ. ευρώ.

Σύμφωνα με τη διοίκηση της εισηγμένης για το τελευταίο τρίμηνο του 2019, η ElvalHalcor θα παραμείνει πιστά εστιασμένη στην περαιτέρω επέκτασή της.

Η εστίαση της επέκτασης αυτής είναι επικεντρωμένη στην αύξηση των εξαγωγών, τόσο στην Ευρώπη όσο και σε αγορές εκτός Ευρώπης, καθώς και στην αύξηση των μεριδίων αγοράς της σε βιομηχανικά προϊόντα και την εξερεύνηση των ευκαιριών ανάπτυξης σε νέες αγορές.

Στο εννεάμηνο τα ίδια κεφάλαια ανέρχονταν στα 746,2 εκατ. ευρω (p/bv 0,88x), με τις συνολικές υποχρεώσεις να ανέρχονται στο 1 δισ. ευρώ εκ των οποίων δανειακές τα 621 εκατ. ευρώ.

Τέλος, η Euroxx δίνει τιμή στόχο 2,70 ευρώ στην ElvalHalcor

ΕΛΒΑΛΧΑΛΚΟΡ: Δεν έχουμε ενημέρωση

Σε συνέχεια πρόσφατων δημοσιευματων η εταιρεία ΕΛΒΑΛΧΑΛΚΟΡ ΕΛΛΗΝΙΚΗ ΒΙΟΜΗΧΑΝΙΑ ΧΑΛΚΟΥ ΚΑΙ ΑΛΟΥΜΙΝΙΟΥ ΑΝΩΝΥΜΟΣ ΕΤΑΙΡΕΙΑ (η Εταιρεία) ενημερώνει τους επενδυτές ότι δεν έχει λάβει πληροφόρηση από τη VIOHALCO SA, το βασικό της μέτοχο, για οποιαδήποτε συναλλαγή αυτού επί μετοχών της.

Η Εταιρεία θα ενημερώσει τους επενδυτές, όπως προβλέπει η ισχύουσα νομοθεσία, εφόσον λάβει σχετική πληροφόρηση.

ΔΕΗ: Η έκδοση ομολόγου πρώτη προτεραιότητα το 2020

Τα αποτελέσματα του 9μηνου της ΔΕΗ δεν φώτισαν ως αναμένετο ιδιαίτερα τη νέα κατάσταση, καθώς τα νέα μέτρα ίσχυσαν μόνο για ένα μήνα, όμως αναμένεται ενυττωσιακή στροφή στα επόμενα τρίμηνα.

Τα οφέλη άνω των 500 εκατ ευρώ σε ετήσια βάση και τα 200 εκατ των παλιών ΥΚΩ μπορούν να γυρίσουν σημαντικά τα αποτελέσματα της ΔΕΗ το 2020 και να δούμε ένα EBITDA που θα περάσει τα 650 εκατ ευρώ.

Τα ρίσκα έχουν να κάνουν με την αποτελεσματικότητα αλλά και την πειθαρχία από πλευράς χρόνου, που θα υλοποιηθεί ο μετασχηματισμός σε Πράσινη από Λιγνιτική εταιρία.

Για τον λόγο αυτό προφανώς και θα χρειασθούν νέα κεφάλαια για εξαγορές ΑΠΕ και αναμένεται μετά την ανακοίνωση του bussiness plan μέχρι τις 17/12, να ξεκινήσει η προετοιμασία για την έκδοση ομολόγου με κουπόνι κάτω από 4%.

Σημειώνεται ότι στο 9μηνο το χρέος της αυξήθηκε έστω οριακά.

Στα ισχυρά χαρτιά η μερική ιδιωτικοποίηση του ΑΔΜΗΕ, που θα αποφέρει σημαντικά κεφάλαια στην εταιρία, η οποία αν τα πλάνα προχωρήσουν θα πρέπει να λάβει κεφαλαιοποίηση 1 δισ σε πρώτη φάση.

Σημειώνεται ότι το αποτέλεσμα του 9μήνου κατέγραψε μείωση ζημιών στα 353,2 από τα 574,6 εκατ ευρώ που ήταν το 2019 συνυπολογιζόμενου της λειτουργικής ζημίας με την υποαξία των λιγνιτικών.

Ενώ στο EBITDA του 2019 συνυπολογίστηκε και η ζημιά των λιγνιτικών μειώνοτας στα 145 εκατ από τα 188,9 εκατ το τελικό αποτέλεσμα.

ΤΕΡΝΑ Ενεργειακή : Στο στόχαστρο της Fidelity

Η ΤΕΝΕΡΓΑ με υψηλό για το 2019 πάνω από τα 7,70e δείχνει να έχει σταθεροποιηθεί λίγο χαμηλότερα με βασικό αγοραστή την Fidelity, η οποία μαζεύει την προσφορά.

Το σενάριο για τους επενδυτές βασίζεται στη αύξηση του δυναμικού υψηλότερα των 2000 MW και προς τα 2400 MW και παράλληλα στην πτώση του κόστους παραγωγής ενέργειας στα Αιολικά, που σε συνδυασμό με την διεθνή επέκταση την καθιστά βασικό παίκτη στις ΑΠΕ.

Με τιμή στόχο από τους αναλυτές υψηλότερα των 8 ευρώ, η ΤΕΝΕΡΓΑ δεν είναι μακριά από μια κεφαλαιοποίηση της τάξης του 1 δισ.

Στα 8,70 είναι ο στόχος που δίνει η AXIA για την Tερνα Ενεργειακή, εκτιμώντας αύξηση του EBITDA κατά 60% δηλαδή 100 εκατ το 2019.

Παράλληλα η ανάλυση προβλέπει ότι η μετοχή θα διαμορφώσιε μια σταθερή μερισματική απόδοσ της τάξης του 4% και θα αυξήσει η εταιρία την δυναμικότητα κατά 575 MW την περίοδο 2019-2021.

Αντίστοιχα προβλέπει για το 2020 EBΙTDA 242,2 εκατ και καθαρά κέρδη 60,5 εκατ ευρώ έναναντι 50,9 το 2019.

Αναφέρεται στην αύξηση του καθαρού δανεισμού από 739 εκατ σε 1,2 δισ, που την θεωρεί αναγκαία λόγω ανάπτυξης και θα εξομαλυνθεί στην συνέχεια, όπως σημειώνει η ανάλυση.

ΑΔΜΗΕ: Ο υπερδιπλασιασμός του RAB έρχεται

Ο ΑΔΜΗΕ έχει ένα μόνον ρίσκο. Αν θα εκτελέσει το επενδυτικό πρόγραμμα στην ώρα του και να θα χρειασθεί νεά κεφάλαια.

Η ανάλυση της Edison λέει όχι στο δεύτυερο, θεωρεί μάλιστα ότι ο υπερδιπλασιασμός του Regulated Asset Base από το 1,4 δισ στα 3,6 μέσα στα προσεχή χρόνια δημιουργεί μια ισχυρή προοπτική ανάπτυξης.

Με σταθερή μερσιματική απόδοση και αμοιβή σαν ο διαχειριστής του δικτύου έχει την πιο υποτιμημένη σχέση αναφορικά με τους ευρωπαίους ομοειδείς οργανισμούς στην σχέση χρέος/EBITDA, που διεθνώς είναι περίπου 5.

Η τιμή της Edison με στόχο τα 2,84 ευρώ παρέχει υψηλή προοπτική αποδοσης για τους συντηρητικούς επενδυτές.

Ο ΑΔΜΗΕ διαπραγματεύεται σε ένα μεγάλο discount σε σχέση με τις ομοειδείς ευρωπαικές εταιρίες κοινής ωφελαίας με βάση το κριτήριο του RAB.

Πρόκειται για το Regulated Αsset Βase, δηλαδή την "ρυθμιζόμενη περιουσιακή βάση" του, η οποία από 1,436 δισ το 2018 προβλέπεται στα 3,639 δισ το 2027.

Το CAGR (αθροιστικό πσοσοτό αύξησης) του RAB ανέρχεται σε 11% σε μέσο ετήσιο επίπεδο για το 2018-2027.

Το EBITDA εκτιμάται σε μέση ετήσια άνοδο 14% για το 2019-2023 και το καθαρό κέρδος σε αθροιστικό πσοσοτό αύξησης στο 8%.

Η Edison αναθεώρησε ανοδικά κατά 8% τα προσαρμοσμένα EBITDΑ στα 181 εκατ για το 2019 και κατά 5% τα καθαρά κέρδη στα 79 εκατ.

To παρόν κείμενο αποτελεί προϊόν ανάλυσης και όχι προτροπή αγοράς ή πώλησης μετοχών.

www.worldenergynews.gr

Η ΔΕΗ είναι η πρταθλήτρια απόδοσης της χρονιάς του 2019 με ένα ποσοστό που υπερβαίνει το 145%, ενώ ο ΑΔΜΗΕ ακολουθεί με 40%.

Από εκεί και πέρα η εικόνα του ευρύτερου κλάδου συμπληρώνεται από τον Μυτιληναίο με 35% και την Τέρνα Ενεργειακή με 32%.

Η χρονιά δεν ήταν σπουδαία για τα διυλιστήρια, καθώς τα περιθώρια κέρδους τους πιέστηκαν με την Motor Oil να είναι αρνητικά ορικακή και τα ΕΛΠΕ να έχουν απόδοση της τάξης του 16%, με κομένα μερίσματα αμφότερες της τάξης του 5%.

Το 2020 θα είναι χρονιά που αναμένονται εισροές κεφαλαίων στο ελληνικό χρηματιστήριο αλλά και περίοδος ιδιωτικοποιήσεων για τον κλάδο, καθώς και ολοκλήρωση εφαρμογής του target model, στοιχεία που θα προεξοφληθούν και θα καταγραφούν από την αγορά.

Mυτιληναίος : Η αγορά αναζητεί τι θα κάνει με τα κεφάλαια

Η Μυτιληναίος είναι πια το βαρύ πυροβολικό του ευρύτερου κλάδου μετά και την έκδοση του ομολογιακού με ενίσχυση της δύναμης πυρός κατά 500 εκατ ευρώ με πολύ χαμηλό χρηματοοικονομικό κόστος του 2,5%.

Αποκτά ένα σημαντικό προβάδισμα για τις πρωτοβουλίες που θα πάρει στις ιδιωτικοποιήσεις μετά μάλιστα και την υπέρβαση του 30% του μεριδίου στην χονδρική αγορά του φυσικού αερίου.

Υπό αυτήν την έννοια η ΔΕΠΑ χονδρικής δεν της χρειάζεται, θα την ενδιέφερε όμως το δίκτυο της λιανικής και είναι άγνωστο πως μπορεί να κινηθεί στην ΔΕΠΑ Υποδομών.

Στρατηγικά θα ζυγίσει για να διαθέσει κεφάλαια σε εξαγορές στην λιανική ηλεκτρισμού, στην επένδυση της αλουμίνας και σε κινήσεις στο διεθνές περιβάλλον για την ΜΕΤΚΑ EGN.

Σε καλό δρόμο η διαδικασία για νέα συμφωνία με την τιμή ρεύματος του Αλουμινίου, εφόσον και η ΡΑΕ εισηγηθεί για στοιχειώδη πλεονεκτήματα που πρέπει να έχουν οι μεγάλοι βιομηχανικοί καταναλωτές, που στηρίζουν και διατηρούν σε ισορροπία το συνολικό σύστημα.

Η αγορά περιμένει τις τιμές του αλουμινίου για το 2020 και του δολαρίου για να προσδιορίσει εκτιμήσεις για τα κέρδη του Αλουμινίου της Ελλάδος.

Η κεφαλαιοποίηση θα πρέπει να σπάσει το όριο των 2 δισ ευρώ,δοθέντος ότι οι εξελίξεις δεν θα εμπεριέχουν μια ανατροπή στο παγκόσμιο χρηματοοικονομικό σύστημα.

ΒΙΟΧΑΛΚΟ : Σημαντικά οφέλη από την ΕΛΒΑΛΧΑΛΚΟΡ

Η ΒΙΟΧΑΛΚΟ όλα δείχνουν ότι θα έχει ένα ικανοποιητικό κλείσιμο για το 2019 και ένα καλό εξαγωγικό πρώτο τρίμηνο για το 2020.

Πρώτο μέλημα της δίοικησης είναι να βρει τους τρόπους για καλύτερες ισορροπίες σε σχέση με το ενεργειακό κόστος, το οποίο είναι σημαντικά υψηλότερο από την Ευρώπη.

Από την άλλη πλευρά όμως η διείσδυση στις διεθνείες αγορές σε επίπεδο τελικών προϊόντων είναι σημαντική τόσο για την ΕΛΒΑΛ όσο και για την ΧΑΛΚΟΡ, που έχει εφαρμογές σε όλα τα είδη των μπαταριών και προσδοκά σημαντικά οφέλη από τα ηλεκτρικά αυτοκίνητα.

Εξάλλου για την ΕΛΒΑΛΧΑΛΚΟΡ επίκειται placement που μπορεί να αφορά και 300.000 μετοχές, που σημαίνει ότι η ΒΙΟΧΑΛΚΟ θα λάβει ως βασικός μέτοχος 50 εκατ ευρώ.

Η τιμή διάθεσης αναφέρεται στα επίπεδα του 1,6 ευρώ.

Η ΕΛΒΑΛΧΑΛΚΟΡ διαθέτει ελκυστικά στοιχεία για τους επενδυτές όπως το ότι διαπραγματεύεται σε ένα discount 3-11% σε σχέση με τις ομοειδείς διεθνείς εταιρίες με βάση την σχέση EV/EBITDA 6-7,5 για το 19-21, αν και έχει χαμηλότερη μερισματική απόδοση.

Η σχέση σωρευμένου ρυθμού ανάπτυξης για EBITDA και καθαρά κέρδη για την περίοδο 2018-21 αναμένεται σε 8.6% και 19.5% αντίστοιχα, που θα της δώσει την δυνατότητα να μειώσει δάνεια, διατηρώντας την μερισματική απόδοση.

Η ΒΙΟΧΑΛΚΟ που είναι επίσης υποτιμημένη, έχοντας σαν βασικές συμμετοχές το 90% της ΕΛΒΑΛΧΑΛΚΟΡ και την Cenergy, αναμένεται ότι σε μια αγορά με αναπροσαρμογή αποτιμήσεων να φτάσει το 1,5 δισ.

Ανοίγει βιβλίο προσφορών για 30 εκατ. μετοχές της ΕΛΒΑΛΧΑΛΚΟΡ – Πώληση του 8% του μετοχικού κεφαλαίου για αύξηση διασποράς

Μέσω book building ξεκινάει την Τετάρτη 4 Δεκεμβρίου 2019 σύμφωνα με πληροφορίες η διάθεση 30 εκατ. μετοχών της ΕΛΒΑΛΧΑΛΚΟΡ από τη Viohalco.

Σημειώνεται πως η Viohalco κατέχει το 91,44% της ΕΛΒΑΛΧΑΛΚΟΡ.

Οι μετοχές που θα πουληθούν αντιστοιχούν στο 8% του μετοχικού κεφαλαίου της εισηγμένης και θα βελτιώσουν την ελεύθερη διασπορά στη μετοχή, αυξάνοντας παράλληλα και την εμπορευσιμότητα.

Η αύξηση της διασποράς θα μπορούσε μελλοντικά να βοηθήσει τη μετοχή να ενταχθεί σε βασικούς δείκτες FTSE.

Η μετοχή έκλεισε τη συνεδρίαση της περασμένης Παρασκευής στα 1,7620 ευρώ με άνοδο 0,69% και όγκο 100 χιλ. τεμάχια.

Υψηλό έτους έχει γράψει στα 2,0950 ευρώ στις 22 Ιουλίου 2019 και χαμηλό στα 1,19 ευρώ στις 2 Ιανουαρίου 2019.

Έχει επιχειρήσει άλλη μία φορά στις αρχές του 2018 να ξεπεράσει τα 2 ευρώ χωρίς επιτυχία.

Το τελευταίο διάστημα συσσωρεύει γύρω από τα επίπεδα του κλεισίματος της περασμένης Παρασκευής (29/11) ενώ από την αρχή του έτους ενισχύεται κατά 43% καταγράφοντας αποδόσεις ανάλογες με αυτές της αγοράς.

Στο εννεάμηνο είχε πωλήσεις 1,60 δισ. ευρώ στα ίδια επίπεδα με τα αντίστοιχα του εννεαμήνου 2018, ενώ τα EBITDA υποχώρησαν στα 119 εκατ. ευρώ από 124,6 εκατ. ευρώ και τα καθαρά κέρδη στα 42,4 εκατ. ευρώ από 42,8 εκατ. ευρώ.

Σημειώνεται ωστόσο πως τα κέρδη προ φόρων ενισχύθηκαν στα 60,1 εκατ. ευρώ από 52,8 εκατ. ευρώ.

Σύμφωνα με τη διοίκηση της εισηγμένης για το τελευταίο τρίμηνο του 2019, η ElvalHalcor θα παραμείνει πιστά εστιασμένη στην περαιτέρω επέκτασή της.

Η εστίαση της επέκτασης αυτής είναι επικεντρωμένη στην αύξηση των εξαγωγών, τόσο στην Ευρώπη όσο και σε αγορές εκτός Ευρώπης, καθώς και στην αύξηση των μεριδίων αγοράς της σε βιομηχανικά προϊόντα και την εξερεύνηση των ευκαιριών ανάπτυξης σε νέες αγορές.

Στο εννεάμηνο τα ίδια κεφάλαια ανέρχονταν στα 746,2 εκατ. ευρω (p/bv 0,88x), με τις συνολικές υποχρεώσεις να ανέρχονται στο 1 δισ. ευρώ εκ των οποίων δανειακές τα 621 εκατ. ευρώ.

Τέλος, η Euroxx δίνει τιμή στόχο 2,70 ευρώ στην ElvalHalcor

ΕΛΒΑΛΧΑΛΚΟΡ: Δεν έχουμε ενημέρωση

Σε συνέχεια πρόσφατων δημοσιευματων η εταιρεία ΕΛΒΑΛΧΑΛΚΟΡ ΕΛΛΗΝΙΚΗ ΒΙΟΜΗΧΑΝΙΑ ΧΑΛΚΟΥ ΚΑΙ ΑΛΟΥΜΙΝΙΟΥ ΑΝΩΝΥΜΟΣ ΕΤΑΙΡΕΙΑ (η Εταιρεία) ενημερώνει τους επενδυτές ότι δεν έχει λάβει πληροφόρηση από τη VIOHALCO SA, το βασικό της μέτοχο, για οποιαδήποτε συναλλαγή αυτού επί μετοχών της.

Η Εταιρεία θα ενημερώσει τους επενδυτές, όπως προβλέπει η ισχύουσα νομοθεσία, εφόσον λάβει σχετική πληροφόρηση.

ΔΕΗ: Η έκδοση ομολόγου πρώτη προτεραιότητα το 2020

Τα αποτελέσματα του 9μηνου της ΔΕΗ δεν φώτισαν ως αναμένετο ιδιαίτερα τη νέα κατάσταση, καθώς τα νέα μέτρα ίσχυσαν μόνο για ένα μήνα, όμως αναμένεται ενυττωσιακή στροφή στα επόμενα τρίμηνα.

Τα οφέλη άνω των 500 εκατ ευρώ σε ετήσια βάση και τα 200 εκατ των παλιών ΥΚΩ μπορούν να γυρίσουν σημαντικά τα αποτελέσματα της ΔΕΗ το 2020 και να δούμε ένα EBITDA που θα περάσει τα 650 εκατ ευρώ.

Τα ρίσκα έχουν να κάνουν με την αποτελεσματικότητα αλλά και την πειθαρχία από πλευράς χρόνου, που θα υλοποιηθεί ο μετασχηματισμός σε Πράσινη από Λιγνιτική εταιρία.

Για τον λόγο αυτό προφανώς και θα χρειασθούν νέα κεφάλαια για εξαγορές ΑΠΕ και αναμένεται μετά την ανακοίνωση του bussiness plan μέχρι τις 17/12, να ξεκινήσει η προετοιμασία για την έκδοση ομολόγου με κουπόνι κάτω από 4%.

Σημειώνεται ότι στο 9μηνο το χρέος της αυξήθηκε έστω οριακά.

Στα ισχυρά χαρτιά η μερική ιδιωτικοποίηση του ΑΔΜΗΕ, που θα αποφέρει σημαντικά κεφάλαια στην εταιρία, η οποία αν τα πλάνα προχωρήσουν θα πρέπει να λάβει κεφαλαιοποίηση 1 δισ σε πρώτη φάση.

Σημειώνεται ότι το αποτέλεσμα του 9μήνου κατέγραψε μείωση ζημιών στα 353,2 από τα 574,6 εκατ ευρώ που ήταν το 2019 συνυπολογιζόμενου της λειτουργικής ζημίας με την υποαξία των λιγνιτικών.

Ενώ στο EBITDA του 2019 συνυπολογίστηκε και η ζημιά των λιγνιτικών μειώνοτας στα 145 εκατ από τα 188,9 εκατ το τελικό αποτέλεσμα.

ΤΕΡΝΑ Ενεργειακή : Στο στόχαστρο της Fidelity

Η ΤΕΝΕΡΓΑ με υψηλό για το 2019 πάνω από τα 7,70e δείχνει να έχει σταθεροποιηθεί λίγο χαμηλότερα με βασικό αγοραστή την Fidelity, η οποία μαζεύει την προσφορά.

Το σενάριο για τους επενδυτές βασίζεται στη αύξηση του δυναμικού υψηλότερα των 2000 MW και προς τα 2400 MW και παράλληλα στην πτώση του κόστους παραγωγής ενέργειας στα Αιολικά, που σε συνδυασμό με την διεθνή επέκταση την καθιστά βασικό παίκτη στις ΑΠΕ.

Με τιμή στόχο από τους αναλυτές υψηλότερα των 8 ευρώ, η ΤΕΝΕΡΓΑ δεν είναι μακριά από μια κεφαλαιοποίηση της τάξης του 1 δισ.

Στα 8,70 είναι ο στόχος που δίνει η AXIA για την Tερνα Ενεργειακή, εκτιμώντας αύξηση του EBITDA κατά 60% δηλαδή 100 εκατ το 2019.

Παράλληλα η ανάλυση προβλέπει ότι η μετοχή θα διαμορφώσιε μια σταθερή μερισματική απόδοσ της τάξης του 4% και θα αυξήσει η εταιρία την δυναμικότητα κατά 575 MW την περίοδο 2019-2021.

Αντίστοιχα προβλέπει για το 2020 EBΙTDA 242,2 εκατ και καθαρά κέρδη 60,5 εκατ ευρώ έναναντι 50,9 το 2019.

Αναφέρεται στην αύξηση του καθαρού δανεισμού από 739 εκατ σε 1,2 δισ, που την θεωρεί αναγκαία λόγω ανάπτυξης και θα εξομαλυνθεί στην συνέχεια, όπως σημειώνει η ανάλυση.

ΑΔΜΗΕ: Ο υπερδιπλασιασμός του RAB έρχεται

Ο ΑΔΜΗΕ έχει ένα μόνον ρίσκο. Αν θα εκτελέσει το επενδυτικό πρόγραμμα στην ώρα του και να θα χρειασθεί νεά κεφάλαια.

Η ανάλυση της Edison λέει όχι στο δεύτυερο, θεωρεί μάλιστα ότι ο υπερδιπλασιασμός του Regulated Asset Base από το 1,4 δισ στα 3,6 μέσα στα προσεχή χρόνια δημιουργεί μια ισχυρή προοπτική ανάπτυξης.

Με σταθερή μερσιματική απόδοση και αμοιβή σαν ο διαχειριστής του δικτύου έχει την πιο υποτιμημένη σχέση αναφορικά με τους ευρωπαίους ομοειδείς οργανισμούς στην σχέση χρέος/EBITDA, που διεθνώς είναι περίπου 5.

Η τιμή της Edison με στόχο τα 2,84 ευρώ παρέχει υψηλή προοπτική αποδοσης για τους συντηρητικούς επενδυτές.

Ο ΑΔΜΗΕ διαπραγματεύεται σε ένα μεγάλο discount σε σχέση με τις ομοειδείς ευρωπαικές εταιρίες κοινής ωφελαίας με βάση το κριτήριο του RAB.

Πρόκειται για το Regulated Αsset Βase, δηλαδή την "ρυθμιζόμενη περιουσιακή βάση" του, η οποία από 1,436 δισ το 2018 προβλέπεται στα 3,639 δισ το 2027.

Το CAGR (αθροιστικό πσοσοτό αύξησης) του RAB ανέρχεται σε 11% σε μέσο ετήσιο επίπεδο για το 2018-2027.

Το EBITDA εκτιμάται σε μέση ετήσια άνοδο 14% για το 2019-2023 και το καθαρό κέρδος σε αθροιστικό πσοσοτό αύξησης στο 8%.

Η Edison αναθεώρησε ανοδικά κατά 8% τα προσαρμοσμένα EBITDΑ στα 181 εκατ για το 2019 και κατά 5% τα καθαρά κέρδη στα 79 εκατ.

To παρόν κείμενο αποτελεί προϊόν ανάλυσης και όχι προτροπή αγοράς ή πώλησης μετοχών.

www.worldenergynews.gr